Η αναιμική ανάκαμψη, παρά τα πρωτοφανή προγράμματα τόνωσης της οικονομίας, προβληματίζουν τις κεντρικές τράπεζες. Τα μηνύματα αισιοδοξίας και οι φωνές για ριζοσπαστική δράση λίγο πριν τη συνάντηση στο Jackson Hole.

Καλύτερα αργά παρά ποτέ.

Επτά χρόνια σε παγκόσμια ανάκαμψη και ακόμα… ανακάμπτουμε. Η ανάκαμψη μετά την παγκόσμια χρηματοοικονομική κρίση είναι τόσο ρηχή πουντρόπιασε αυτούς που χαράζουν την πολιτική, καθώς δεν περίμεναν τα πράγματα να πάρουν τόσο χρόνο, και που μπορεί να είχαν διαλέξει διαφορετικές πολιτικές αν ήξεραν πόσο νωθρά θα δείχνουν τα δεδομένα μετά τα ιστορικά υψηλά ελλείμματα και τις πρωτοφανείς νομισματικές πολιτικές. Κάποιοι, ως αποτέλεσμα, προσάρμοσαν την άποψή τους για το πώς δουλεύει η οικονομία.

Αυτό είναι αλήθεια για κάποιες από τις ηγέτιδες κεντρικές τράπεζες, όπως χωρίς αμφιβολία θα φανεί όταν συναντηθούν στο ετήσιο «ξεφάντωμά» τους στο Jackson Hole, αργότερα αυτή την εβδομάδα. Στο τελευταίο του post στο προσωπικό του blog, ο πρώην επικεφαλής της FED Ben Bernanke συζητά για την αλλαγή στον τρόπο σκέψης των πρώην συναδέλφων του στην επιτροπή ορισμού επιτοκίων Federal Open Market Committee (FOMC).

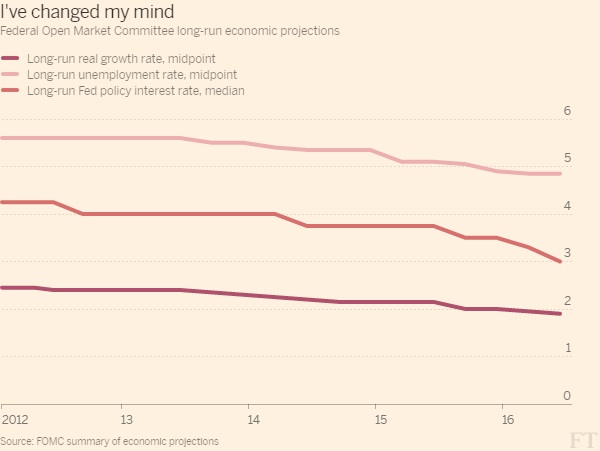

O Bernanke εστιάζει στις οικονομικές προβλέψεις που μέλη της FOMC εκδίδουν κάθε τρίμηνο και κυρίως στις μακροπρόθεσμες προσδοκίες τους για την ανάπτυξη, την ανεργία και το «κατάλληλο επιτόκιο» της FED. Όλα έχουν αναθεωρηθεί προς τα κάτω, όπως δείχνει το σχετικό γράφημα.

Υπάρχουν δύο σημαντικά στοιχεία που πρέπει να σημειωθούν αναφορικά με αυτές τις επανεκτιμήσεις. Πρώτον, είναι μεγάλες. Δεύτερον, δύο από τις τρεις είναι αισιόδοξες (dovish).

Ένα χαμηλότερο ποσοστό ανεργίας σε σταθερή κατάσταση σημαίνει ότι η FED δεν χρειάζεται να ανησυχεί τόσο ότι η νομισματική τόνωση θα προκαλέσει υπερβολικό πληθωρισμό, ενώ το χαμηλότερο φυσικό επιτόκιο σημαίνει ότι η σημερινή πολιτική είναιλιγότερο «διεγερτική»απ' όσο πιστευόταν, έτσι θα χρειαστούν χαμηλότερα επιτόκια τώρα ή καθυστερημένες αυξήσεις επιτοκίων για να επιτευχθεί η νομισματική πολιτική που προσδοκούσε η FED.

(Το χαμηλότερο ποσοστό ανάπτυξης σε σταθερή κατάσταση, ωστόσο, έχει διφορούμενες συνέπειες. Από τη μια, υπονοεί ότι θα χρειαστεί λιγότερη επιτάχυνση της ανάπτυξης για να αρχίσει η σύσφιξη της πολιτικής. Από την άλλη, αν προκλήθηκε από χαμηλότερη ανάπτυξη παραγωγικότητας, που με τη σειρά της αντανακλά ανεπαρκή κεφαλαιακή επένδυση, μπορεί να απαιτεί περισσότερη τόνωση για να αρχίσουν να προχωρούν οι επενδύσεις).

Αυτή η στροφή στην «αισιοδοξία», πρέπει να τονίσουμε, είναι η επαναξιολόγηση ενός τυπικού μέλους της επιτροπής. Κάποιοι άλλαξαν τον τρόπο που βλέπουν τον κόσμο της οικονομίας περισσότερο ριζικά. Ο James Bullard της FED στο St Louis πρότεινε ένα πολλαπλό equilibrium ή πολλαπλό σύστημα στον κόσμο, στο οποίο υπάρχουν αρκετές πιθανές σταθερές όπου μπορεί να καταλήξει η οικονομία μακροπρόθεσμα. Στην πιο απαισιόδοξη από αυτές προβλέπει τα επιτόκια να παραμένουν κοντά στο μηδέν επ' αόριστον.

Εν τω μεταξύ ο John Williams της FED του San Francisco έγραψε μια ανησυχητική έκθεση για την πιθανότητα μόνιμα χαμηλών ουδέτερων επιτοκίων, η οποία μπορεί να μειώσει την αποτελεσματικότητα των τυπικών δράσεων της κεντρικής τράπεζας να βάλει εμπόδια σε επιβραδύνσεις.

Ο Williams υποστηρίζει ισχυρότερη χρήση δημοσιονομικών και άλλων πολιτικών ως αντιστάθμισμα και παράλληλα εισηγείται μεταρρυθμίσεις της νομισματικής πολιτικής για να αποτραπεί η αναποτελεσματικότητα. Η στόχευση στον πληθωρισμό, γράφει, δεν ταιριάζει σε μια εποχή χαμηλών επιτοκίων και προτείνει στόχευση υψηλότερου ρυθμού πληθωρισμού ή στόχευση σε ανάπτυξη. Ο Lawrence Summers, σε σχόλιο για την έκθεση του Williams, επιδοκιμάζει την έκκληση για περισσότερο ισχυρή δράση.

Αυτή η στροφή στη σκέψη ως προς την κατεύθυνση της αναγνώρισης της ανάγκης (περισσότερο μετριοπαθώς ή πιο ριζοσπαστικά) να γίνουν περισσότερα παρά λιγότερα, αντανακλάται και σε άλλες κεντρικές τράπεζες. Η μόλις δημοσιοποιημένη περίληψη της συνάντησης της ΕΚΤ τον Ιούλιο για τη νομισματική πολιτική διαβάστηκε ως να υπονοεί επιπλέον μέτρα τόνωσης τον Σεπτέμβριο.

Αυτό δείχνει σωστό: τόσο σε ό,τι αφορά στη σκέψη (μια ενισχυμένη πεποίθηση ότι τα μέτρα της ΕΚΤ δουλεύουν όπως θα έπρεπε) όσο και σε όρους δεδομένων (τα ρίσκα που δημιουργήθηκαν από την ψήφο των Βρετανών να εγκαταλείψουν την Ευρωπαϊκή Ενωση), η Φρανκφούρτη γέρνει λίγο περισσότερο προς τα χαμηλά επιτόκια. Τον επόμενο μήνα η Τράπεζα της Ιαπωνίας αναμένεται να εξετάσει πόσο καλά δούλεψε η νομισματική της πολιτική και ορισμένοι εκτιμούν ότι μπορεί να οδηγήσει σε θερμότερη στροφή προς τη ριζοσπαστικοποίηση στην μορφή του «χρήματος από το ελικόπτερο», της εκτύπωσης χρήματος, για να ελαφρύνει το βάρος χρέους της κυβέρνησης.

Όλα αυτά δείχνουν ότι οι κεντρικές τράπεζες ψάχνουν να καταλάβουν καλύτερα, κάτι που είναι θετικό, αλλά επίσης ότι απέχουν ακόμα από το να είναι σίγουρες για το τι συμβαίνει. Το σχόλιο του Neil Irwin για τα minutes της FED έχει ευρύτερη εφαρμογή: «Η FED αναζητά ένα νέο πλαίσιο. Τα νέα minutes δείχνουν ότι δεν έχει ακόμα ένα. Η αμφιβολία όμως μπορεί να είναι επικοδομητική, όσο τουλάχιστον η αναζήτηση δεν παραλύει τους κεντρικούς τραπεζίτες αλλά μεγαλώνει την αποφασιστικότητά τους να δράσουν».

ΠΗΓΗ: FT.com

Copyright The Financial Times Ltd. All rights reserved.

euro2dayCopyright The Financial Times Ltd. All rights reserved.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου