analyst

Μπορεί η Ελλάδα να έχει το ίδιο νόμισμα με μία χώρα που είναι σε θέση να εφαρμόζει την πολιτική λιτότητας και εσωτερικής υποτίμησης τόσο εύκολα και χωρίς να της το επιβάλλει κανείς, όπως κάνει η Γερμανία από το 2000, επιτυγχάνοντας την αύξηση της ανταγωνιστικότητας της εις βάρος των Πολιτών της;

.

«Η μεγάλης κλίμακας διαδικασία (process) της Λισσαβόνας, στόχος της οποίας ήταν να μετατρέψει την ΕΕ στην πλέον ανταγωνιστική περιοχή του πλανήτη, απέτυχε παταγωδώς. Αντί όμως να τη διευθετήσουμε εκ νέου, να την διαμορφώσουμε από την αρχή, μετρείται, ασχολούμαστε καλύτερα με το πόσο είναι το εξωτερικό πλεόνασμα της Γερμανίας εντός της Ευρώπης.

Είναι παράλογο. Το εμπορικό πλεόνασμα της Γερμανίας αντιστοιχεί με τις απ’ ευθείας γερμανικές επενδύσεις σε άλλα κράτη: δηλαδή, δανείζουμε σε άλλες χώρες τα χρήματα για να αγοράσουν τα προϊόντα μας – χωρίς φυσικά να μπορούμε να είμαστε σίγουροι πως θα εισπράξουμε κάποτε αυτά τα χρήματα πίσω» (ηγέτης των φιλελευθέρων της Γερμανίας, πηγή).

του Βασίλη Βιλιάρδου

Ανάλυση

Το παραπάνω απόσπασμα από τη συνέντευξη του Γερμανού είναι από μόνο του κάπως αντιφατικό. Από τη μία πλευρά αξιολογεί τις συζητήσεις σχετικά με τα τεράστια εξωτερικά πλεονάσματα της χώρας του ως δευτερεύουσας σημασίας και παράλογες, ενώ από την άλλη επισημαίνει ένα πολύ σημαντικό ζήτημα, έναν ενδιαφέροντα προβληματισμό: το ότι τα πλεονάσματα των εξωτερικών συναλλαγών ενός κράτους, αντισταθμίζονται με τα ανάλογα ελλείμματα στο κεφαλαιακό του ισοζύγιο, με τις εξαγωγές κεφαλαίων δηλαδή (ανάλυση).

Εν προκειμένω αναφέρει πολύ σωστά ότι, η χώρα του δεν μπορεί να είναι ποτέ σίγουρη πως θα εισπράξει πίσω τα χρήματα που υποχρεωτικά δανείζει, αφού δεν τα επενδύει/καταναλώνει στο εσωτερικό της – οπότε οι συζητήσεις για τα πλεονάσματα της είναι αδύνατον να θεωρούνται ταυτόχρονα δευτερεύουσας σημασίας, ούτε καν για την ίδια. Κυρίως όμως ισχυρίζεται εσφαλμένα κάτι που υιοθετούν όλοι οι υποστηρικτές των γερμανικών πλεονασμάτων, όπως η καγκελάριος και ο κ. Σόιμπλε: το ότι τα πλεονάσματα αντισταθμίζονται με τις απ’ ευθείας γερμανικές επενδύσεις.

Με απλά λόγια πως τα χρήματα που κερδίζει η Γερμανία μέσω των πλεονασμάτων του ισοζυγίου τρεχουσών συναλλαγών της, χρησιμοποιούνται σε μεγάλο βαθμό για την εξαγορά βιομηχανιών σε άλλες χώρες, για τη συμμετοχή της σε επιχειρήσεις τους, για παραγωγικές επενδύσεις στο εξωτερικό κοκ. – οπότε ουσιαστικά τοποθετούνται παραγωγικά ξανά απ’ ευθείας στους αγοραστές των προϊόντων της, στις ελλειμματικές χώρες.

Εν τούτοις ο ισχυρισμός του αυτός είναι τουλάχιστον υπερβολικός, όταν ακόμη και για την εξαγορά των αεροδρομίων στην Ελλάδα δανείσθηκε από ευρωπαϊκές και ελληνικές τράπεζες, ενώ φαίνεται από την εξέταση του κεφαλαιακού ισοζυγίου της Γερμανίας – το οποίο συμπεριλαμβάνει όλες τις διασυνοριακές συναλλαγές της χώρας, αποτελώντας την απέναντι πλευρά του ισοζυγίου τρεχουσών συναλλαγών. Αναλυτικότερα, στο κεφαλαιακό ισοζύγιο οι συναλλαγές χωρίζονται στις παρακάτω πέντε διαφορετικές κατηγορίες (πηγή: Huzer-Stachelsky):

(α) Απ’ ευθείας επενδύσεις: Πρόκειται για τις χρηματοοικονομικές σχέσεις μεταξύ των επιχειρήσεων του εσωτερικού και του εξωτερικού, στις οποίες η εταιρεία που επενδύει στην άλλη κατέχει τουλάχιστον το 10% των μετοχών της. Συμπεριλαμβάνονται οι συμμετοχές σε ξένες επιχειρήσεις ή, εντός των εταιρικών ομίλων, τα χρηματικά δάνεια και οι εμπορικές πιστώσεις.

(β) Επενδύσεις σε κινητές αξίες (χρεόγραφα): Εδώ ανήκουν οι τοποθετήσεις σε ξένες εταιρείες με τη μορφή διεθνώς διαπραγματεύσιμων τίτλων – όπως είναι οι μετοχές. τα ομόλογα, τα μερίδια σε επενδυτικά κεφάλαια ή τα πιστοποιητικά ιδιοκτησίας.

(γ) Χρηματοπιστωτικά παράγωγα και δικαιώματα αγοράς μετοχών εκ μέρους των εργαζομένων: Πρόκειται για συμβόλαια μελλοντικής εκπλήρωσης και δικαιώματα που χρησιμοποιούνται είτε για την αντιστάθμιση ρίσκων, είτε για λόγους κερδοσκοπίας – ενώ τα δικαιώματα αγορών μετοχών εκ μέρους των εργαζομένων, αποτελούν αξιόγραφα ή μερίδια στις επιχειρήσεις των εργοδοτών.

(δ) Λοιπές επενδύσεις: Συμπεριλαμβάνονται τα χρηματικά ή εμπορικά δάνεια μεταξύ των επιχειρήσεων του εσωτερικού και του εξωτερικού, καθώς επίσης οι τραπεζικές καταθέσεις στο εξωτερικό. Εδώ καταγράφονται επίσης τα δάνεια που μία χώρα λαμβάνει από το εξωτερικό ή δίνει σε άλλες χώρες.

(ε) Συναλλαγματικά αποθέματα: Πρόκειται για τα χρήματα που διατηρούν / διαχειρίζονται οι εθνικές κεντρικές τράπεζες, όπως σε ξένα νομίσματα ή σε χρυσό.

Περαιτέρω, στο γράφημα που ακολουθεί φαίνονται οι γερμανικές εξαγωγές κεφαλαίων σε δις € ανά έτος – όπου οι απ’ ευθείας επενδύσεις είναι με μωβ στήλες, οι επενδύσεις σε κινητές αξίες με μαύρο, σε παράγωγα με κίτρινο, οι λοιπές με μπλε και τα αποθέματα με κόκκινο (οι συνολικές με τη γαλάζια γραμμή).

.

Use regions/landmarks to skip ahead to chart and navigate between data series.

Deutsche Kapitalströme ins Ausland. in Mrd. Euro

Long description.

No description available.

Structure.

Chart type: Combination chart.

The chart has 1 X axis displaying values.

The chart has 1 Y axis displaying values.

Chart graphic.

Quelle: Bundesbank

.

Όπως διαπιστώνεται από το γράφημα, οι απ’ ευθείας επενδύσεις αποτελούσαν τα πιο πολλά χρόνια λιγότερο από το 25% των γερμανικών εκροών κεφαλαίων στο εξωτερικό – ενώ σημαντικότερες ήταν οι «λοιπές επενδύσεις», καθώς επίσης οι τοποθετήσεις σε κινητές αξίες (μετοχές, ομόλογα).

Επομένως, τα τεράστια γερμανικά πλεονάσματα δεν αντισταθμίζονται με τις απ’ ευθείας παραγωγικές επενδύσεις στο εξωτερικό, όπως ισχυρίζεται ο επικεφαλής των φιλελευθέρων, η κυρία Merkel ή ο κ. Σόιμπλε – αλλά, αντίθετα, χρησιμοποιούνται σε μεγάλο βαθμό για να απομυζούν επί πλέον τις ελλειμματικές χώρες, με χρηματοπιστωτικά εργαλεία.

Συνεχίζοντας, κατανοούμε απόλυτα πως οι οικονομικές αναλύσεις δεν είναι εύκολα κατανοητές από τους ανθρώπους που δεν έχουν τις απαιτούμενες γνώσεις – θεωρούμε όμως ότι, με λίγη προσπάθεια μπορούν να γίνουν, ενώ είναι απαραίτητες αφενός μεν για να μην διατυπώνονται αυθαίρετοι ισχυρισμοί και κατηγορίες, αφετέρου για να αιτιολογούνται σωστά όλα όσα συμβαίνουν.

Στα πλαίσια αυτά, τεκμηριώθηκε με τα παραπάνω πως οι γερμανικές εξαγωγές κεφαλαίων που προέρχονται από τα πλεονάσματα στο ισοζύγιο τρεχουσών συναλλαγών της χώρας, δεν ωφελούν τον παραγωγικό μηχανισμό των εμπορικών εταίρων της, παρά μόνο κατά ένα ελάχιστο ποσοστό – κάτω του 25%.

Τα εξωτερικά περιουσιακά στοιχεία της Γερμανίας

Όσον αφορά τώρα τα εξωτερικά καθαρά περιουσιακά στοιχεία της Γερμανίας, ένα εξίσου σημαντικό μέγεθος, η αλλαγή τους είναι το αποτέλεσμα των συσσωρευμένων με τα χρόνια πλεονασμάτων της χώρας από τις καθαρές (=μείον τις εισαγωγές) εξαγωγές αγαθών και υπηρεσιών – δηλαδή των κεφαλαιακών εκροών, σε μία ορισμένη ημερομηνία καταγραφής τους.

Εν προκειμένω αναφέρεται κανείς σε «καθαρά περιουσιακά στοιχεία στο εξωτερικό», επειδή πρόκειται για τη διαφορά μεταξύ κεφαλαιακών εξαγωγών και εισαγωγών – με την έννοια πως τα περιουσιακά στοιχεία των ξένων στη Γερμανία αφαιρούνται από τα περιουσιακά στοιχεία της χώρας στο εξωτερικό. Καθαρά θεωρητικά, χωρίς δηλαδή να συμπεριλαμβάνει κανείς τα λογιστικά κριτήρια αξιολόγησης, τις αλλαγές στα μεγέθη, τις νομισματικές διακυμάνσεις κοκ., μπορεί κανείς να καταγράψει μία απ’ ευθείας σχέση μεταξύ των γερμανικών πλεονασμάτων και των περιουσιακών στοιχείων της χώρας στο εξωτερικό.

Στο επόμενο γράφημα τώρα φαίνονται τα γερμανικά περιουσιακά στοιχεία στο εξωτερικό σε δις € – από τις απ’ ευθείας επενδύσεις στις μωβ στήλες, από τις επενδύσεις σε κινητές αξίες με μαύρο, από τα παράγωγα χρηματοπιστωτικά προϊόντα με κίτρινο, από τις λοιπές με μπλε, καθώς επίσης από τα αποθέματα με κόκκινο (τα συνολικά με τη γαλάζια γραμμή).

Use regions/landmarks to skip ahead to chart and navigate between data series.

Deutsches Nettoauslandsvermögen. in Mrd. Euro, Bestände zum Jahresende

Long description.

No description available.

Structure.

Chart type: Combination chart.

The chart has 1 X axis displaying values.

The chart has 1 Y axis displaying values.

Chart graphic.

Direktinvestitionen: 70.05 ● Finanzderivate: 0 ● Wertpapieranlagen: -298.32 ● Übrige Kapitalanlagen: 258.93 ● Reserven: 71.34 ● Nettoauslandsvermögen: 101.99

Quelle: Bundesbank

.

Όπως διαπιστώνεται από το γράφημα, τα συσσωρευμένα γερμανικά περιουσιακά στοιχεία στο εξωτερικό αφορούν σχεδόν το ένα τρίτο των εξωτερικών καθαρών συνολικών περιουσιακών στοιχείων της χώρας – γεγονός που επίσης τεκμηριώνει ότι, τα πλεονάσματα της χώρας δεν χρησιμοποιούνται παρά μόνο κατά ένα μικρό ποσοστό για τις (ενδεχόμενες) παραγωγικές επενδύσεις στο εξωτερικό.

Το μεγαλύτερο μέρος τους αφορά τις «λοιπές επενδύσεις», ενώ είναι επίσης σημαντικές οι τοποθετήσεις των Γερμανών σε κινητές αξίες – ήταν δε έως το 2015 αρνητικές, επειδή οι ξένοι κατείχαν περισσότερες μετοχές, ομόλογα κλπ. σε γερμανικές επιχειρήσεις, από ότι οι Γερμανοί σε άλλες χώρες. Για παράδειγμα, οι αμερικανοί επενδυτές συμμετέχουν σε όλες τις γερμανικές εταιρείες του δείκτη DAX, με πολύ μεγάλα ποσοστά – προβλέποντας προφανώς την αυξημένη κερδοφορία τους, λόγω της κυριαρχίας της χώρας στην Ευρώπη, καθώς επίσης εξαιτίας της μεγάλης ανταγωνιστικότητας της, μεταξύ άλλων με τη βοήθεια του υποτιμημένου ευρώ.

Συμπερασματικά λοιπόν το επιχείρημα των Γερμανών, όσον αφορά την «αντιστάθμιση» των υπέρογκων πλεονασμάτων της χώρας με τις απ’ ευθείας επενδύσεις σε άλλα κράτη, δεν πείθει κανέναν – αφού το μερίδιο του λέοντος αφορά τις εμπορικές πιστώσεις και τα δάνεια που δίνονται στις ξένες επιχειρήσεις, καθώς επίσης τα κρατικά δάνεια. Ως εκ τούτου αφενός μεν τα πλεονάσματα της Γερμανίας δεν επενδύονται για την ευημερία όλων των κρατών της, ούτε καν των Γερμανών Πολιτών αλλά μόνο των ελίτ της χώρας, αφετέρου είναι σωστή η προειδοποίηση του επικεφαλής των φιλελευθέρων – σύμφωνα με την οποία η Γερμανία θα κινδυνεύσει να χάσει τα χρήματα της, αφού πράγματι δεν μπορεί να είναι σίγουρη πως θα επιστραφούν.

Εν τούτοις η κυβέρνηση της χώρας (δεν την εξισώνουμε ποτέ με τους Πολίτες της, αφού «άγεται και φέρεται» από τις ελίτ), γνωρίζει τις ευρωπαϊκές ασυμμετρίες και το πρόβλημα, έχοντας δρομολογήσει ήδη τη λύση του – η οποία δεν είναι άλλη από τη μετατροπή των εταίρων της (κυρίως) σε δικές της αποικίες, μέσω της εξαγοράς των περιουσιακών τους στοιχείων στις εξευτελιστικές τιμές που διαμορφώνονται ως αποτέλεσμα της επιβολής της πολιτικής λιτότητας εν μέσω κρίσης.

Ειδικότερα η Γερμανία, έναντι των χαρτονομισμάτων χωρίς αντίκρισμα που εισπράττει από τα πλεονάσματα της, τα οποία είναι επί πλέον επισφαλή ως δάνεια, εξαγοράζει γη και επιχειρήσεις, μεταξύ άλλων χρηματίζοντας τους πολιτικούς – όπως συνέβαινε παλαιότερα με το χρυσό, όπου κατέληγε στα θησαυροφυλάκια των πλεονασματικών κρατών.

Τέλος, όσον αφορά τα χρηματικά περιουσιακά στοιχεία του ιδιωτικού τομέα της Γερμανίας, κυρίως υπό τη μορφή των καταθέσεων, το γεγονός ότι έχουν αυξηθεί κατά 15,6% από το 2010 έως το 2016 στα 5,48 τρις € από 4,74 τρις € (πηγή), αποδεικνύει πως πράγματι η χώρα απομυζεί τους εταίρους της, ενώ τρέφεται από τη χρηματοπιστωτική κρίση – την οποία διατηρεί σε σιγανή φλόγα, κυρίως με τη βοήθεια της Ελλάδας.

Μπορεί η Ελλάδα να έχει το ίδιο νόμισμα με τη Γερμανία;

Το επόμενο ερώτημα που προκύπτει είναι το εάν μπορεί η Ελλάδα να έχει το ίδιο νόμισμα με τη Γερμανία – όχι ένα «σκληρό νόμισμα», όπως λανθασμένα διατυπώνεται, αφού το ευρώ δεν είναι καθόλου «σκληρό» λόγω της πολιτικής της ΕΚΤ αλλά, αντίθετα, υποτιμημένο σε μεγάλο βαθμό (άνω του 20%), συγκριτικά με πολλά άλλα νομίσματα, όπως το δολάριο.

Το σωστό ερώτημα είναι λοιπόν εάν μπορεί η Ελλάδα να έχει το ίδιο νόμισμα με μία χώρα που είναι σε θέση να εφαρμόζει την πολιτική λιτότητας και εσωτερικής υποτίμησης τόσο εύκολα και χωρίς να της το επιβάλλει κανείς, όπως κάνει η Γερμανία από το 2000 – επιτυγχάνοντας την αύξηση της ανταγωνιστικότητας της εις βάρος των Πολιτών της (ανάλυση).

Προφανώς θεωρητικά θα είχε τη δυνατότητα η Ελλάδα, εάν εφάρμοζε την ίδια πολιτική με τη Γερμανία μετά το 2000 – επί πλέον εάν δεν σπαταλούσε το δημόσιο τεράστια ποσά χρημάτων, όπως τα 110 δις € που εισέπραξε από το 2000 ως επιδοτήσεις για την ανάπτυξη της γεωργίας και της κτηνοτροφίας της χώρας, χωρίς κανένα αποτέλεσμα. Πόσο μάλλον όταν δαπανούσε ιλιγγιώδη ποσά για τη διατήρηση του πελατειακού κράτους – ή/και όταν οι πολιτικοί της εισέπρατταν μίζες για τα εξοπλιστικά προγράμματα, για την κατασκευή δρόμων, για τους Ολυμπιακούς Αγώνες κοκ.

Αυτό άλλωστε που απαιτεί κυρίως ένα «σκληρό νόμισμα» δεν είναι κανένα θαύμα, αλλά η δημιουργία πλεονασμάτων στο ισοζύγιο τρεχουσών συναλλαγών, έτσι ώστε να μην αυξάνονται τα εξωτερικά ιδιωτικά χρέη – καθώς επίσης ελλειμμάτων στον προϋπολογισμό που να μην είναι υψηλότερα από τον πληθωρισμό, οπότε να μην αυξάνονται τα δημόσια χρέη.

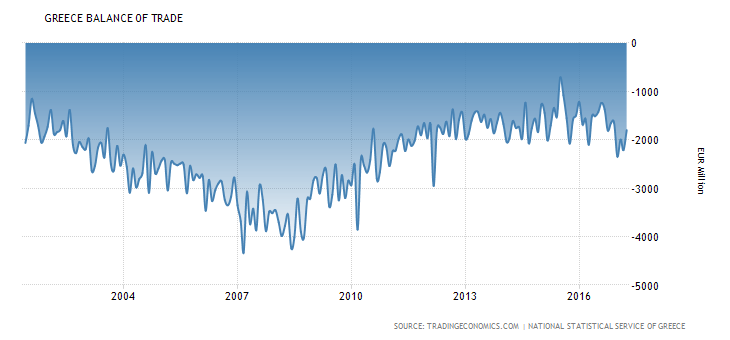

Όταν όμως η Ελλάδα ακόμη και το 2016 εισήγαγε προϊόντα αξίας 43 δις € εξάγοντας μόλις 26 δις € (=εμπορικό έλλειμμα 17 δις €), αντισταθμίζοντας ευτυχώς τη διαφορά με τον τουρισμό (γράφημα), ενώ εξήγαγε μόνο αγροτικά προϊόντα αξίας 5,6 δις € εισάγοντας λίγο πάνω από 6 δις €, ασφαλώς δεν μπορεί να τα καταφέρει – συγκρινόμενη έστω με μία κατά βάση αγροτική χώρα, όπως η Ολλανδία, η οποία εξήγαγε το ίδιο έτος διατροφικά προϊόντα αξίας 94 δις €, τα οποία αποτελούν το 55% των εμπορικών της πλεονασμάτων.

.

Πόσο μάλλον όταν στα 53 δις € περίπου έσοδα του ετήσιου προϋπολογισμού οι ελληνικές επιχειρήσεις συνέβαλλαν μόλις με 2 δις € έχοντας μηδαμινά κέρδη (2,9 δις €) – σημειώνοντας πως οι εξαγωγικές εταιρείες της Ολλανδίας επιβαρύνονται με χαμηλότερους συντελεστές φόρων, ενώ οι ελληνικές δεν βοηθούνται καθόλου.

Στα πλαίσια αυτά μία χώρα πάμπλουτη, όπως η Ελλάδα, πρώτη στον κόσμο όσον αφορά τη ναυτιλία (το 50% της ΕΕ!), πρώτη στην Ευρώπη στην παραγωγή βωξίτη, αλουμινίου και νικελίου, τρίτη στην παραγωγή ελιάς και ελαιόλαδου (όπου όμως από τις 130.000 τόνους εξαγωγές οι 110.000 ήταν χύμα), πέμπτη στις εξαγωγές σπαραγγιών και 14η στις τουριστικές αφίξεις, με τεράστια ενεργειακά αποθέματα και υπόγειο πλούτο, ασφαλώς μπορεί να έχει ένα σκληρό νόμισμα, αρκεί να καταπολεμήσει τις παθογένειες της – κάτι για το οποίο δεν μας φταίει δυστυχώς ούτε η Γερμανία, ούτε το ευρώ, ενώ οι παθογένειες αυτές δεν θα εξαφανίζονταν «ως δια μαγείας» με την υιοθέτηση του εθνικού μας νομίσματος.

Η επιστροφή στην αφετηρία

Περαιτέρω, η θεωρία διαφέρει σημαντικά από την πράξη, ενώ η Ευρωζώνη έχει επί πλέον εγγενή προβλήματα (ανάλυση) που δεν αντιμετωπίζονται, εάν δεν ενωθεί δημοσιονομικά, τραπεζικά και πολιτικά – εάν δηλαδή δεν δημιουργηθούν οι Ηνωμένες Πολιτείες της Ευρώπης, όπως στο παράδειγμα των Η.Π.Α.

Το γεγονός αυτό τεκμηριώνεται από την ίδια την ομοσπονδιακή Γερμανία, όπου τα περισσότερα κρατίδια της είναι χρόνια ελλειμματικά, επιβιώνοντας μέσω της μεταφοράς πόρων από τα πλεονασματικά – ενώ, για παράδειγμα, είναι αδύνατον να έχουν τις ίδιες ανταγωνιστικές δυνατότητες παρόμοιας οικονομικής μορφής χώρες με φορολογικό συντελεστή 12,5% με άλλες που έχουν 29% (ένας συντελεστής που δεν μπορεί να εξισωθεί, αφού άλλες ανάγκες φορολογικών εσόδων έχει η μία χώρα και άλλες η άλλη).

Επειδή όμως η ίδρυση των Ηνωμένων Πολιτειών της Ευρώπης είναι ανέφικτη, λόγω των εθνικών διαφορών των κρατών της, η σωστή λύση για όλους και όχι μόνο για την Ελλάδα είναι η ελεγχόμενη επιστροφή όλων των κρατών μαζί και από κοινού, στην προ ευρώ εποχή – έτσι ώστε να μπορούν να καταπολεμούν τα προβλήματα τους με μία εθνική νομισματική και δημοσιονομική πολιτική, προσαρμοσμένη στις ιδιαιτερότητες των κοινωνιών και της οικονομίας τους.

Σήμερα βέβαια, μετά τα τεράστια λάθη του παρελθόντος, η επιστροφή αυτή δεν αρκεί, αφού πρέπει να συνοδεύεται από τις διαγραφές των μη βιώσιμων συνολικών χρεών (δημόσιων και ιδιωτικών) που συσσωρεύτηκαν μετά την υιοθέτηση του ευρώ, κυρίως όμως μετά την ευρωπαϊκή κρίση ιδιωτικού χρέους – όπως των γερμανικών και γαλλικών τραπεζών που έλυσαν τα προβλήματα τους εις βάρος των Ελλήνων, οι οποίοι δεν αθέτησαν ως όφειλαν τις πληρωμές απέναντι τους το 2010. Κατ’ επέκταση των Ευρωπαίων Πολιτών που ανέλαβαν εν αγνοία τους τα δάνεια των τραπεζών προς την Ελλάδα.

Επίλογος

Η βασική προϋπόθεση που θέτουν οι υποστηρικτές της μονομερούς επιστροφής της Ελλάδας σε ένα εθνικό νόμισμα (η δραχμή ως είχε έχει πλέον πεθάνει, δεν υπάρχει), είναι η άρνηση της πληρωμής των χρεών της – η οποία είναι φυσικά εφικτή, αλλά ασφαλώς θα έχει συνέπειες, χωρίς βέβαια να θεωρούμε πως θα ήταν συνώνυμη με τη συντέλεια του κόσμου. Η επόμενη είναι η καταπολέμηση των παθογενειών της χώρας από μία έντιμη, ικανή και αποτελεσματική κυβέρνηση – με την παράλληλη αναβίωση του παραγωγικού της ιστού.

Εν τούτοις, εάν συνέβαιναν όλα αυτά, τότε δεν θα είχε κανένα πρόβλημα η Ελλάδα να παραμείνει μέλος της Ευρωζώνης – ενώ δεν πιστεύουμε πως μπορούν να υποχρεωθούν οι Έλληνες, πολίτες και πολιτικοί, να αλλάξουν αντιλήψεις αυτόματα, με τη βοήθεια της νομισματικής πολιτικής. Εάν τώρα δεν μας επιτρεπόταν η μη πληρωμή των χρεών εντός της Ευρωζώνης, αλλά μόνο υπό την προϋπόθεση της εξόδου μας, όπως έχει αφήσει να εννοηθεί ο κ. Σόιμπλε που ασφαλώς δεν εμπιστευόμαστε, είναι κάτι άλλο – το οποίο όμως οφείλουμε να δούμε στη σωστή του διάσταση.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου