analyst

Η κυβέρνηση της χώρας προσπαθεί εναγωνίως να αποφύγει το πρώτο μεγάλο κραχ στην οικονομία, μετά την εγκατάλειψη του κεντρικά κατευθυνόμενου συστήματος – όταν παράλληλα η εξέλιξη της Δύσης τεκμηριώνει ότι, ο ακραίος νεοφιλελευθερισμός διανύει τα τελευταία του στάδια.

.

Άρθρο

Η Κίνα έχει αναμφίβολα ένα τεράστιο πρόβλημα χρέους – ενώ η πρόσφατη υποτίμηση της πιστοληπτικής της ικανότητας από τη Moody‘s ήταν ως συνήθως μία πολύ αργοπορημένη ενέργεια, όσον αφορά τους πραγματικούς κινδύνους της χώρας.

Εν προκειμένω, ένας βασικός οικονομικός δείκτης που αναδεικνύει τα προβλήματα της Κίνας είναι η σχέση της ποσότητας χρήματος M2 (μετρητά χρήματα συν καταθέσεις όψεως συν προθεσμιακές), ως προς το ΑΕΠ – η οποία στα τέλη του 2016 είχε διαμορφωθεί στο 208% (πηγή: Y.Huang). Πρόκειται για ένα από τα υψηλότερα ποσοστά παγκοσμίως αφού, με βάση τα διεθνή πρότυπα, δεν έπρεπε να υπερβαίνει το 140% – όταν στις Η.Π.Α. είναι μόλις 80%.

Ένας επόμενος δείκτης είναι το ποσοστό χρέους των επιχειρήσεων εκτός του χρηματοπιστωτικού τομέα ως προς το ΑΕΠ – το οποίο, με 170%, ανήκει επίσης στα υψηλότερα παγκοσμίως. Μπορεί λοιπόν το δημόσιο χρέος (42,9% το 2015), καθώς επίσης το χρέος των νοικοκυριών (περί το 43% στα τέλη του 2016) να είναι χαμηλά, αλλά το συνολικό χρέος είναι αρκετά υψηλό – ενώ έχει αυξηθεί με ραγδαίους ρυθμούς τα τελευταία χρόνια (άρθρο), από 2,1 τρις $ το 2000 στα 28,2 τρις $ το 2014 (πηγή). Οι αιτίες τώρα φαίνεται να είναι οι εξής:

(α) Επειδή το χρηματοπιστωτικό σύστημα της Κίνας κυριαρχείται από τις τράπεζες, έχει ως αποτέλεσμα όλες οι συναλλαγές να διεξάγονται σχεδόν αποκλειστικά με τη μορφή των τραπεζικών καταθέσεων και δανείων. Αντίθετα στις Η.Π.Α., οι οποίες έχουν ένα χρηματοπιστωτικό σύστημα που κυριαρχείται από τις αγορές, η σχέση της ποσότητας χρήματος Μ2 προς το ΑΕΠ είναι μόλις 80% – ενώ στην Ιαπωνία που έχει ένα ανάλογο σύστημα με την Κίνα, η σχέση φτάνει στο 240% του ΑΕΠ της!

(β) Το ποσοστό αποταμίευσης στην Κίνα είναι ασυνήθιστα υψηλό για μία αναπτυσσόμενη οικονομία, έχοντας τις τελευταίες δεκαετίες υπερβεί το 50% του ΑΕΠ – όπου το μεγαλύτερο μέρος τους διατηρούνται ως τραπεζικές καταθέσεις.

(γ) Η κινεζική νομισματική πολιτική έχει έναν σχεδόν εγγενή μηχανισμό επιτάχυνσης – με την έννοια πως ναι μεν η ποσότητα χρήματος αυξάνεται σε καλές εποχές, για να στηρίξει την επιτάχυνση των οικονομικών δραστηριοτήτων, αλλά αυξάνεται επίσης σε κακές εποχές, για να προστατεύει την οικονομία και τις χρηματοπιστωτικές αγορές από κρίσεις.

Περαιτέρω, μέχρι στιγμής η Κίνα δεν έχει βιώσει καμία μεγάλη χρηματοπιστωτική κρίση παρά τα ρίσκα, καθώς επίσης παρά την ανεπάρκεια των χρηματοπιστωτικών αγορών της – αφενός μεν λόγω του αδιάκοπου, υψηλού ρυθμού ανάπτυξης της, αφετέρου επειδή το κράτος εγγυάται για τις τράπεζες και τις δημόσιες επιχειρήσεις.

Για παράδειγμα, η σιωπηρή εγγύηση του κράτους, όσον αφορά τις καταθέσεις, είχε ως αποτέλεσμα να μην διενεργηθούν τραπεζικές επιθέσεις (Bank runs) κατά τη διάρκεια της ασιατικής κρίσης στα τέλη της δεκαετίας του 1990 – παρά το ότι ο μέσος όρος των επισφαλών δανείων στο συνολικό χαρτοφυλάκιο των τραπεζών αυξήθηκε από 30% έως 40%.

Όλα αυτά όμως δεν μπορούν να διατηρηθούν στο διηνεκές, όπως άλλωστε διαπιστώνεται από τη μείωση του ρυθμού ανάπτυξης – ο οποίος μεταξύ των ετών 2010 και 2016 είχε μία πτώση της τάξης του 4%. Το γεγονός αυτό προκάλεσε σημαντικά προβλήματα τόσο στη ρευστότητα, όσο και στους Ισολογισμούς των επιχειρήσεων – ενώ η απροθυμία του κράτους να επιτρέψει τις χρεοκοπίες, όπως ακριβώς συνέβη και στην Ιαπωνία, είχε ως αποτέλεσμα να δημιουργηθεί ένας μεγάλος και συνεχώς αυξανόμενος αριθμός εταιρειών ζόμπι.

Ως εκ τούτου, η οικονομία της Κίνας οδηγήθηκε σταδιακά σε μία επικίνδυνη κατάσταση, η οποία έχει χαρακτηρισθεί ως «τριπλό ρίσκο»: όπου τα χρέη αυξάνονται συνεχώς, η παραγωγικότητα των εργαζομένων μειώνεται σταθερά, ενώ η πολιτική ευελιξία περιορίζεται – γεγονός που σημαίνει ότι, η δυνατότητα της κυβέρνησης να εγγυάται την επίλυση όλων αυτών των προβλημάτων εξαντλείται σταδιακά.

Λογικά λοιπόν τα χρηματοπιστωτικά ρίσκα μετακινούνται τα τελευταία χρόνια από τον ένα κλάδο στον άλλο: από τα χρηματιστήρια στις σκιώδεις τράπεζες, από τις χρηματαγορές στην αγορά ακινήτων ή από τις ψηφιακές χρηματοπιστωτικές υπηρεσίες στις αγορές συναλλάγματος.

Ουσιαστικά η χώρα πληρώνει τις συνέπειες της μεγάλης ρευστότητας προς επένδυση, απέναντι στην οποία υπάρχουν λιγότερες επενδυτικές ευκαιρίες – κάτι που ίσως επεξηγεί την προσπάθεια της Κίνας να εξαγοράσει επιχειρήσεις σε άλλες χώρες, διαθέτοντας υπερβολική ρευστότητα που δεν μπορεί να τοποθετηθεί στο εσωτερικό της.

Συνεχίζοντας, παρά το ότι η ποσότητα χρήματος Μ2 ως προς το ΑΕΠ είναι από καιρό τώρα εξαιρετικά υψηλή, οι Κινέζοι αποταμιευτές προτιμούσαν έως πρόσφατα να διατηρούν τα χρήματα τους σε τραπεζικές καταθέσεις – κάτι που όμως άλλαξε πριν από δύο χρόνια, όπου η ποσότητα χρήματος Μ1 (μετρητά χρήματα συν καταθέσεις όψεως, γράφημα) άρχισε να αυξάνεται με μεγαλύτερο ρυθμό, από ότι η Μ2, οπότε η διαφορά μεταξύ τους διευρύνεται.

Εν προκειμένω συμπεραίνει κανείς πως οι αποταμιευτές δεν είναι πλέον ικανοποιημένοι να τοποθετούν τα χρήματα τους στις τράπεζες εισπράττοντας χαμηλούς τόκους, ενώ ίσως προβλέπουν την υποτίμηση του νομίσματος λόγω της αυξημένης ρευστότητας, παρά το ότι σήμερα ανατιμάται ζημιώνοντας τους κερδοσκόπους – οπότε αναζητούν άλλου είδους επενδύσεις. Επειδή όμως τα επενδυτικά κανάλια στην Κίνα είναι πολύ περιορισμένα, όπου οδηγούνται αυτά τα χρήματα προκαλούν φούσκες – οι οποίες ακολουθούνται από δυσάρεστες εξελίξεις.

Στα πλαίσια αυτά η κυβέρνηση της Κίνας αποφάσισε να επέμβει, προειδοποιώντας για το ξέσπασμα κρίσεων, καθώς επίσης υιοθετώντας ένα πακέτο μέτρων για να τις ελέγξει – κάτι που όμως δεν θα έχει αποτέλεσμα, εάν δεν αποφασίσει να επιτρέπει τις χρεοκοπίες, οπότε να πάψουν να δημιουργούνται επιχειρήσεις ζόμπι. Οφείλει να εγκαταλείψει δηλαδή τη σοβιετικού τύπου ιδεολογία της (ανάλυση), για να μπορέσει να σταθεροποιήσει το σύστημα – κάτι που φαίνεται να δρομολογεί το υπουργείο οικονομικών, προωθώντας αυστηρούς νόμους (πηγή), καθώς επίσης γενικότερα η ηγεσία της χώρας, υιοθετώντας διάφορα μέτρα.

Φυσικά η χώρα έχει ακόμη περιθώρια για να αποφύγει το κραχ στην οικονομία της, αφού το δημόσιο χρέος της είναι αρκετά χαμηλό – αν και η εμπειρία διδάσκει πως ορισμένες φορές, όπως στην περίπτωση της Ισπανίας ή της Ιρλανδίας, τριπλασιάζεται ή ακόμη και τετραπλασιάζεται για να αντιμετωπισθεί μία κρίση. Προφανώς η Κίνα, η οποία δεν διαθέτει αντίστοιχες υποδομές με τις παραπάνω ευρωπαϊκές χώρες, δεν έχει αυτήν την πολυτέλεια – οπότε, εάν δεν δρομολογήσει άμεσα πολύ δραστικά μέτρα, θα αντιμετωπίσει τεράστια προβλήματα.

Επίλογος

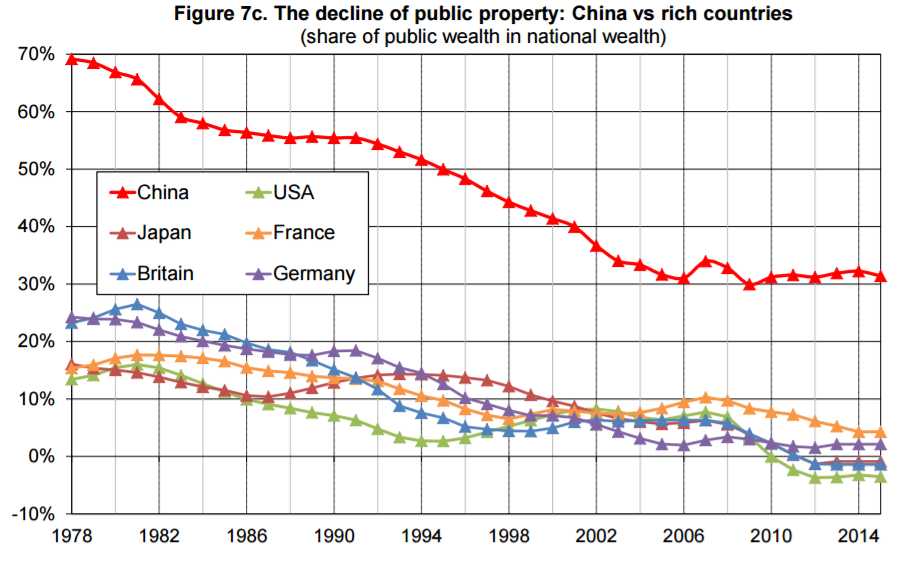

Ολοκληρώνοντας, η Κίνα εγκατέλειψε την κεντρικά κατευθυνόμενη οικονομία το 1978, έχοντας έκτοτε μετατραπεί σταδιακά σε μία μικτή οικονομία – αφού το κράτος κατέχει μεν ένα πολύ μικρότερο μέρος της δημόσιας περιουσίας, αλλά σε σύγκριση με τις σύγχρονες βιομηχανικές χώρες είναι ακόμη αρκετά υψηλό (γράφημα).

Επεξήγηση γραφήματος: Η μείωση της κρατικής ιδιοκτησίας σε σχέση με τη δημόσια περιουσία της Κίνας (κόκκινη καμπύλη), συγκριτικά με την Ιαπωνία, τη Βρετανία, τις Η.Π.Α., τη Γαλλία και τη Γερμανία.

.

Όπως διαπιστώνεται από το γράφημα, το κινεζικό κράτος κατέχει σήμερα το 30% της δημόσιας περιουσίας, όπως συνέβαινε περίπου το 1980 στις βιομηχανικές χώρες – σε μερικές από τις οποίες, όπως στη Γαλλία, στη Βρετανία και στη Σκανδιναβία, μετά το 2ΠΠ οι δημόσιες επιχειρήσεις διαδραμάτιζαν έναν σημαντικό ρόλο στην οικονομία, οπότε χαρακτηρίζονταν επίσης ως μικτές οικονομίες.

Την ίδια εποχή, απέναντι στα μεγάλα περιουσιακά στοιχεία του δημοσίου υπήρχε ένα χαμηλό δημόσιο χρέος – το οποίο παραδόξως άρχισε να αυξάνεται όταν τα δυτικά κράτη, μετά το 1980 που επικράτησε ο ακραίος νεοφιλελευθερισμός, ιδιωτικοποιούσαν (πουλούσαν) τη δημόσια περιουσία!

Έτσι έχουμε φτάσει στη σημερινή εποχή, όπου τα βιομηχανικά κράτη έχουν ελάχιστα περιουσιακά στοιχεία, ταυτόχρονα με τεράστια χρέη – ενώ σε ορισμένα από αυτά, όπως στις Η.Π.Α. και στη Μ. Βρετανία, η καθαρή τους θέση, η οποία προκύπτει εάν από τα περιουσιακά τους στοιχεία αφαιρεθούν τα χρέη, είναι πλέον αρνητική! Λογικά λοιπόν έχουν καταλήξει όμηροι των αγορών, με τους Πολίτες τους σκλάβους χρέους – κάτι που φυσικά δεν μπορεί να συνεχιστεί επ’ άπειρον, έχοντας την άποψη πως διανύουμε τα τελευταία στάδια του νεοφιλελευθερισμού.

Τέλος, εάν η εξέλιξη αυτή δεν τεκμηριώνει πως οι μαζικές ιδιωτικοποιήσεις είναι μία μεγάλη παγίδα (ανάλυση), στην οποία προσπαθούν οι ελίτ να οδηγήσουν σήμερα και τα μικρότερα κράτη, όπως την Ελλάδα, καθώς επίσης πως ο ακραίος νεοφιλελευθερισμός αποτελεί ένα εγκληματικό σύστημα, τότε τίποτα άλλο δεν μπορεί να πείσει αυτούς που δεν θέλουν να κατανοήσουν τα πλεονεκτήματα της μικτής οικονομίας – στην οποία οι κοινωφελείς, οι μονοπωλιακές κερδοφόρες, καθώς επίσης οι στρατηγικές επιχειρήσεις πρέπει να ανήκουν στο δημόσιο, ενώ όλες οι υπόλοιπες στον ιδιωτικό τομέα.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου