Με τα έσοδα από αποκρατικοποιήσεις να είναι αβέβαια, το ΔΝΤ μπαλαντέρ και τις αγορές κλειστές δεν θα είναι εύκολο να βρεθούν 86 δισ. ευρώ για το τρίτο πρόγραμμα. Ποια είναι τα κρίσιμα μεγέθη. Κλειδί ο αντίκτυπος από τις κλειστές τράπεζες στην οικονομία.

του Peter Spiegel

Tώρα που οι υπουργοί Οικονομικών της ευρωζώνης ενέκριναν την επανέναρξη των συνομιλιών για ένα νέο πακέτο διάσωσης με την Ελλάδα, θα ξεκινήσει ο δύσκολος αγώνας της διαπραγμάτευσης της συμφωνίας των 86 δισ. ευρώ.

Και ένα από τα αναπάντητα ερωτήματα είναι πώς σχεδιάζουν να πληρώσουν για αυτήν οι δανειστές της Ελλάδας.

Και ένα από τα αναπάντητα ερωτήματα είναι πώς σχεδιάζουν να πληρώσουν για αυτήν οι δανειστές της Ελλάδας.

O Kλάους Ρέγκλινγκ, επικεφαλής του ταμείου διάσωσης των 500 δισ. ευρώ της ευρωζώνης, ανέφερε αυτήν την εβδομάδα στη γερμανική τηλεόραση ότι ο ESM προετοιμάζει ένα δάνειο «ενδεχομένως 50 δισ. ευρώ» για το τρίτο πακέτο διάσωσης της Ελλάδας. Αυτό θα άφηνε περίπου 36 δισ. ευρώ που πρέπει να καλυφθούν από άλλες πηγές.

Η δεύτερη μεγαλύτερη πηγή διάσωσης κατά τη διάρκεια της ελληνικής κρίσης υπήρξε το Διεθνές Νομισματικό Ταμείο, το οποίο δεν έχει ακόμα ολοκληρώσει το τελευταίο πρόγραμμα των 28 δισ ευρώ. Το Ταμείο έχει εκταμιεύσει 11,6 δισ. ως τώρα, αφήνοντας 16,4 δισ. τα οποία θα μπορούσαν να χρησιμοποιηθούν σε ένα νέο πρόγραμμα.

Αλλά η τελευταία επικαιροποιημένη του έκθεση βιωσιμότητας του χρέους, που δημοσιεύτηκε την Τρίτη, ξεκαθαρίζει ότι δεν υπάρχει καμία πρόθεση να εκταμιευτούν οι πόροι αυτοί εκτός και αν γίνει μια πλήρης αναδιάρθρωση του ελληνικού χρέους, στην οποία αντιστέκονται επίμονα οι πιστώτριες χώρες.

Σε συνέντευξη που έδωσε την Τετάρτη, ο Ντόναλντ Τουσκ, ο πρόεδρος του Ευρωπαϊκού Συμβουλίου, ανέφερε ότι η γενική διευθύντρια του ΔΝΤ, Κριστίν Λαγκάρντ, κατέστησε σαφές στους αξιωματούχους της Συνόδου ότι είναι έτοιμη για ένα τρίτο πρόγραμμα μόλις λήξει το υφιστάμενο το Μάρτιο.

Αλλά υπάρχει πίεση στο εσωτερικό του ΔΝΤ να απεγκλωβιστεί από την Ελλάδα, οπότε δεν είναι ξεκάθαρο πόσα είναι διατεθειμένο να προσφέρει το Ταμείο. Την τελευταία φορά που το ΔΝΤ έλαβε μέρος σε διάσωση στην ευρωζώνη – το 2013 στην διάσωση της Κύπρου – έβαλε μόνο το 10% από τα χρήματα αντί για το 1/3 που είχε συνεισφέρει στις προηγούμενες διασώσεις.

Σε μια πρόσφατη εκτίμηση για τις χρηματοδοτικές ανάγκες της Ελλάδας η Κομισιόν κάνει αυτήν την παραδοχή:

Στο στάδιο αυτό, υπό το πρίσμα των ληξιπρόθεσμων οφειλών στο ΔΝΤ είναι δύσκολο να προβλέψει κανείς πόσα θα μπορούσε να προσφέρει το ΔΝΤ στο πρόγραμμα... Επιπλέον, οι αξιωματούχοι του ΔΝΤ άφησαν να εννοηθεί ότι θα χρειαστούν πολύ πιο ισχυρές διαβεβαιώσεις – μέσω πολύ ισχυρότερων προαπαιτούμενων δράσεων ή περιμένοντας για μεγάλο χρονικό διάστημα ώστε οι ελληνικές αρχές να αποκτήσουν ένα ιστορικό εφαρμογής μεταρρυθμίσεων – ότι δεν θα υπάρξουν ξανά ληξιπρόθεσμες οφειλές.

Στο στάδιο αυτό, υπό το πρίσμα των ληξιπρόθεσμων οφειλών στο ΔΝΤ είναι δύσκολο να προβλέψει κανείς πόσα θα μπορούσε να προσφέρει το ΔΝΤ στο πρόγραμμα... Επιπλέον, οι αξιωματούχοι του ΔΝΤ άφησαν να εννοηθεί ότι θα χρειαστούν πολύ πιο ισχυρές διαβεβαιώσεις – μέσω πολύ ισχυρότερων προαπαιτούμενων δράσεων ή περιμένοντας για μεγάλο χρονικό διάστημα ώστε οι ελληνικές αρχές να αποκτήσουν ένα ιστορικό εφαρμογής μεταρρυθμίσεων – ότι δεν θα υπάρξουν ξανά ληξιπρόθεσμες οφειλές.

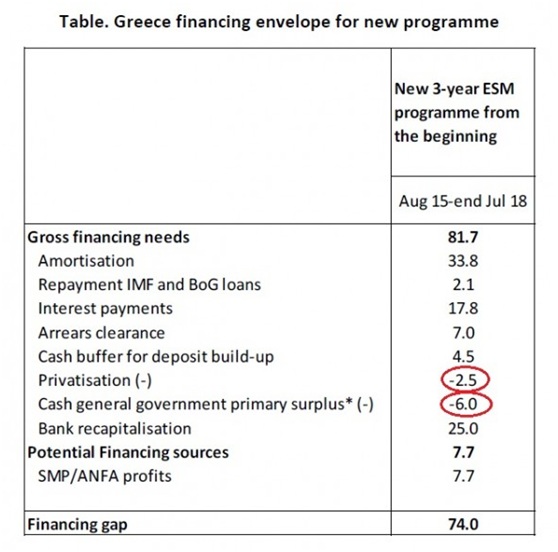

Πού αλλού θα μπορούσαν οι πιστωτές να βρουν τα μετρητά; Κοιτάξτε τον παρακάτω πίνακα από την αξιολόγηση της Κομισιόν.

Τα δύο νούμερα που έχουν κυκλωθεί είναι τα έσοδα από ιδιωτικοποιήσειςκαι τα πρωτογενή πλεονάσματα. Αυτά είναι τα δύο σημεία στα οποία οι πιστωτές ελπίζουν ότι η Ελλάδα μπορεί να καλύψει τον λογαριασμό.

Σε όλη τη διάρκεια των δύο προηγούμενων προγραμμάτων, ήταν δύσκολο να υπολογίσει κανείς πόσα χρήματα θα αντλήσει η Ελλάδα από ιδιωτικοποιήσεις, οπότε δεν είναι σίγουρο ότι θα επιτευχθεί ο στόχος των 2,5 δισ.

Σε έκθεσή του τον περασμένο μήνα το ΔΝΤ υπολόγισε ότι θα είναι πιο κοντά στο 1,5 δισ., αλλά επειδή η συμφωνία της Δευτέρας αναγκάζει την Αθήνα να βάλει στο Ταμείο τα πιο πολύτιμα περιουσιακά της στοιχεία, ίσως να είναι πιο επιτυχημένη αυτήν τη φορά.

Τα πρωτογενή πλεονάσματα έχουν αποδειχθεί εξίσου δύσκολος στόχος, κυρίως επειδή κανείς δεν γνωρίζει πόση ζημιά έχει προκληθεί στην ελληνική οικονομία λόγω της τραπεζικής αργίας που είναι ακόμα σε ισχύ.

Η Κομισιόν προβλέπει ύφεση 2% με 4% του ΑΕΠ φέτος, που θα ακολουθηθεί από συρρίκνωση 0,5% - 1,75% την επόμενη χρονιά. Πρόκειται για ένα μεγάλο περιθώριο λάθους. Ωστόσο η Κομισιόν περιμένει ότι ακόμα κι αν η ελληνική κυβέρνηση επιτύχει στόχο 3,5% του ΑΕΠ το 2018, θα φτάσει εκεί πολύ πιο αργά από ό,τι αναμενόταν. Αυτήν τη χρονιά προβλέπει πρωτογενές έλλειμμα 1% και επιστροφή σε πλεόνασμα 1% την επόμενη χρονιά. Το 2017, το πλεόνασμα αυτό αναμένεται να φτάσει το 2% - 2,5%.

Αλλά και πάλι, επειδή είναι άγνωστη η ζημιά που έχει προκληθεί στην πραγματική οικονομία, είναι δύσκολο να πει πόσο ρεαλιστικοί είναι αυτοί οι στόχοι. Η Κομισιόν πιστεύει ότι αν αποδεχτούμε τους στόχους αυτούς, η Ελλάδα θα έχει πλεονάσματα 6 δισ. ευρώ που θα μπορεί να προσφέρει στη χρηματοδότησή της τα επόμενα τρία χρόνια.

Άγνωστο είναι επίσης και πόσα χρήματα θα χρειαστεί το ελληνικό τραπεζικό σύστημα. Αξιωματούχοι αναγνωρίζουν ότι τα 25 δισ. ευρώ που προβλέπονται για την ανακεφαλαιοποίηση των τραπεζών είναι απλώς ένα νούμερο και μια πιο ενδελεχής αξιολόγηση θα πραγματοποιηθεί το φθινόπωρο, όταν οι αρχές ελπίζουν ότι οι καταθέτες θα αρχίσουν να βάζουν πίσω στους λογαριασμούς τους τα χρήματά τους.

Αν πάντως πάρουμε ως βάση την εκτίμηση της Κομισιόν, οι συνολικές ανάγκες της Ελλάδας είναι ουσιαστικά 90,2 δισ. ευρώ τα επόμενα τρία χρόνια. Αν υποθέσουμε, όπως κάνει η Κομισιόν, ότι θα επιτευχθούν πρωτογενή πλεονάσματα 6 δισ. ευρώ και έσοδα από ιδιωτικοποιήσεις 2,5 δισ, κατεβαίνουμε στα 81,7.

Η έκθεση της Κομισιόν λέει ότι οφείλονται στην Ελλάδα περίπου 7,7 δισ. ευρώ από τα κέρδη από τα ελληνικά ομόλογα που έχει στην κατοχή της η ΕΚΤ. Οπότε αυτό μας πάει κάτω στα 74 δισ. ευρώ. Αν ο ESM βάλει 50 δισ., όπως λέει ο Ρέγκλινγκ, αυτό σημαίνει ότι το ΔΝΤ ή οι αγορές ομολόγων θα πρέπει να βάλουν τα υπόλοιπα 24 δισ. ευρώ.

Όπως είπε ο Ρέγκλινγκ σε συνέντευξή του στη γερμανική τηλεόραση, περιμένω επίσης ότι σε αυτό το διάστημα των τριών ετών – το τρίτο πακέτο θα έχει διάρκεια τριών ετών – η Ελλάδα θα ανακτήσει τηνπρόσβαση στις αγορές, αν εφαρμοστούν οι μεταρρυθμίσεις.

Αυτό δεν είναι μη ρεαλιστικό. Πριν από ένα χρόνο, όταν οι μεταρρυθμίσεις είχαν αποφέρει αποτελέσματα, η Ελλάδα δανείστηκε από τις αγορές.

Με τα έσοδα από τις αποκρατικοποιήσεις, όμως, να είναι αβέβαια, το ΔΝΤ μπαλαντέρ και με τις ιδιωτικές αγορές χρέους να μη φαίνονται διατεθειμένες να αγοράσουν σύντομα ελληνικά κρατικά ομόλογα, δεν θα είναι τόσο εύκολο να βρεθούν επιπλέον 24 δισ. ευρώ.

ΠΗΓΗ: FT.comCopyright The Financial Times Ltd. All rights reserved.

euro2day

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου