analyst

Η ερμηνεία της πιστωτικής επέκτασης και συρρίκνωσης από την πλευρά των τραπεζών, καθώς επίσης τα τρία βασικά στάδια μίας χρηματοπιστωτικής κρίσης – η οποία προκαλεί έναν καθοδικό σπιράλ που μπορεί να ξεκινήσει ξαφνικά, από οπουδήποτε.

του Άρη Οικονόμου

Άρθρο

Στην οικονομική θεωρία, όπως έχουμε ήδη αναφέρει, υπάρχει μία περιγραφή του πιστωτικού φαινομένου, η οποία επεξηγεί το μηχανισμό που οδηγεί στη διαρκή αύξηση της ποσότητας των χρημάτων, καθώς επίσης στη μείωση (κάψιμο) τους. Σύμφωνα με αυτήν έχουμε απλουστευμένα τα εξής:

(α) Κάποιος καταθέτει στην Τράπεζα Α ένα ποσόν 1.000 €. Η τράπεζα διατηρεί τα 200 € στους λογαριασμούς της (ρεζέρβες) και δανείζει τα 800 € στην Τράπεζα Β.(β) Η Τράπεζα Β που δανείζεται τα 800 €, δημιουργεί διατηρεί αντίστοιχα τα 160 € στους λογαριασμούς της και δανείζει τα 640 € στην Τράπεζα Γ.(γ) Η Τράπεζα Γ που δανείζεται τα 640 € διατηρεί τα 128 € και δανείζει τα 512 € που «περισσεύουν» κοκ.

Με αυτόν τον τρόπο, έχουμε στο τέλος «καινούργιες» καταθέσεις συνολικά 5.000 €, από την αρχική κατάθεση των πραγματικών 1.000 €, ρεζέρβες αυτά τα 1.000 € και νέες πιστώσεις 4.000 €. Δηλαδή, τα 1.000 € που κατέθεσε ένας και μοναδικός πελάτης έγιναν 4.000 € πιστώσεις και 1.000 € ρεζέρβες – επομένως, «ως δια μαγείας» πολλαπλασιάστηκαν.

Στο ίδιο παράδειγμα και από την αντίθετη φορά, εάν ο αρχικός πελάτης ζητήσει από την Τράπεζα Α να του επιστρέψει τα 1.000 €, τότε αυτή θα ζητήσει από την Τράπεζα Β τα 800 € που της είχε δανείσει, συμπληρώνοντας τα με τα 200 € που είχε διατηρήσει (ρεζέρβες), η Τράπεζα Β από την Τράπεζα Γ κοκ.

Έτσι λοιπόν, τα 4.000 € πιστώσεις και τα 1.000 € ρεζέρβες, συνολικά 5.000 €, θα ξαναγίνονταν 1.000 €. Φυσικά, όταν η οικονομία λειτουργεί ομαλά, κάτι τέτοιο δεν συμβαίνει πρακτικά, αφού εμφανίζονται συνεχώς νέοι καταθέτες, οι τράπεζες δανείζονται επί πλέον χρήματα κλπ.

Σε κάθε περίπτωση όμως, δεν είναι τόσο εύκολη η διαδικασία της επιστροφής χρημάτων, όσο αυτή του δανεισμού τους, ενώ εμπεριέχει πολλούς διαφορετικούς κινδύνους. Είναι λοιπόν πιθανόν, στο παράδειγμα μας, η Τράπεζα Β, η οποία για να επιστρέψει με τη σειρά της τα 800 € θα πρέπει να ζητήσει την αποπληρωμή των 640 € από την Τράπεζα Γ, να μην μπορέσει να το επιτύχει, επειδή η Τράπεζα Γ αντιμετωπίζει μεγάλα προβλήματα ρευστότητας και αδυνατεί να ανταπεξέλθει στις υποχρεώσεις της. Στην περίπτωση αυτή, η Τράπεζα Β είναι υποχρεωμένη (υπό κάποιες προϋποθέσεις φυσικά)

(α) να ζητήσει από κάποιον άλλο «πελάτη» της τα 640 € και(β) να δημιουργήσει προβλέψεις ζημιών, επίσης 640 €.

Αφενός μεν λοιπόν η πιστωτική επέκταση στην αντίθετη της φορά (συρρίκνωση), διπλασιάζει το πρόβλημα, αφετέρου, επειδή ο πελάτης που επιστρέφει τελικά το δάνειο είναι συνήθως ο υγιέστερος της πιστωτικής αλυσίδας, δημιουργούνται διαστρεβλώσεις στις αγορές (πραγματική οικονομία) και διαφοροποιημένα προβλήματα.

Για παράδειγμα, ο αρχικός πελάτης μπορεί να ζητήσει την επιστροφή των χρημάτων του όχι γιατί πανικοβλήθηκε σε σχέση με την ασφάλεια των καταθέσεων του (ο εφιάλτης των τραπεζών), αλλά είτε (α) γιατί έχει μειωθεί το ονομαστικό εισόδημα του και θέλει να καλύψει τη διαφορά, για να διατηρήσει τις καταναλωτικές του συνήθειες, είτε (β) επειδή έχει μειωθεί το πραγματικό εισόδημα του από τους υπερβολικούς φόρους.

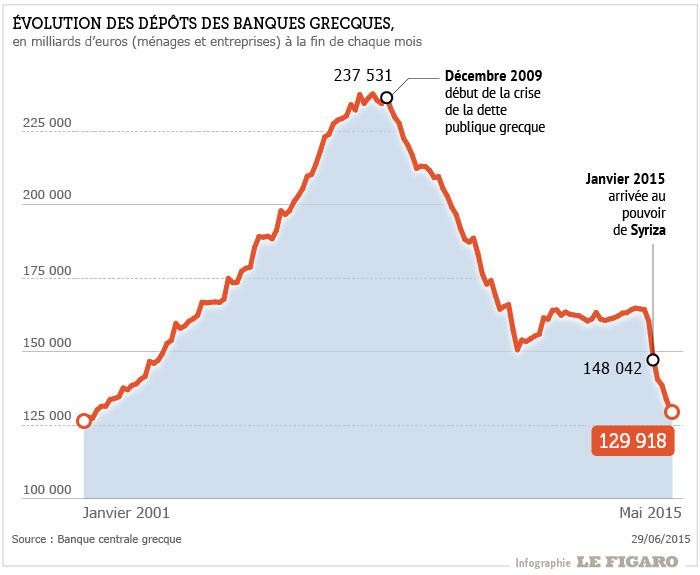

Στην περίπτωση αυτή έχουμε συρρίκνωση των αποταμιεύσεων, όπως συμβαίνει στην Ελλάδα (γράφημα), η οποία αναγκαστικά οδηγεί στη μείωση των επενδύσεων (αφού ο τράπεζες έχουν λιγότερα χρήματα για να δανείσουν σε επενδυτές) οπότε του ΑΕΠ και των φορολογικών εσόδων του δημοσίου, στην ανεργία οπότε στην αύξηση των κρατικών δαπανών κλπ.

Επεξήγηση γραφήματος: Εξέλιξη των τραπεζικών καταθέσεων στην Ελλάδα

Ένα δεύτερο παράδειγμα είναι να πανικοβληθεί η Τράπεζα Β, ενδεχομένως λόγω της ύφεσης, των χρεοκοπιών των επιχειρήσεων, του υπερδανεισμού των νοικοκυριών κοκ., οπότε να σταματήσει να δανείζει τους πελάτες της (ιδιώτες, επιχειρήσεις, άλλες τράπεζες) – προσπαθώντας επί πλέον να περιορίσει την έκθεση της στον πιστωτικό κίνδυνο. Δηλαδή, να ερευνήσει τα υφιστάμενα δάνεια της, να διαπιστώσει προβλήματα, να δημιουργήσει βιαστικά μεγαλύτερες του σύνηθες προβλέψεις και να προσπαθήσει να εισπράξει όσα περισσότερα χρήματα γίνεται – από όποιους πελάτες μπορεί (από τους υγιείς συνήθως).

Ο πανικός της τράπεζας Β μεταφέρεται στην υπόλοιπη αγορά (αυτό έχει συμβεί στην πραγματικότητα στην Ελλάδα), με αποτέλεσμα να ενταθεί το πρόβλημα. Και από εδώ λοιπόν προκαλείται μείωση των επενδύσεων, ανεργία κλπ. Η κατάσταση αυτή θα σταματούσε, καθώς επίσης θα αντιστρεφόταν, εάν

(α) ο αρχικός πελάτης δεν ζητούσε πλέον πίσω τα χρήματα του – δεν πανικοβαλλόταν δηλαδή, διαπιστώνοντας ότι οι καταθέσεις του δεν βρίσκονται στο θησαυροφυλάκιο της τράπεζας, αλλά έχουν δοθεί σαν δάνειο σε τρίτους και αυτός ενδεχομένως έχει αναλάβει εν αγνοία του το ρίσκο (προφανώς κανένας καταθέτης δεν θα εμπιστευόταν τα χρήματα του στις τράπεζες, εάν υποχρεωνόταν σε τέτοιο ρίσκο), καθώς επίσης εάν δεν είχε ανάγκη να συμπληρώσει το εισόδημα του,(β) τα προβλήματα ρευστότητας της Τράπεζας Β αποκαθίσταντο,(γ) ο πανικός των τραπεζών, τουλάχιστον στις μεταξύ τους συναλλαγές, εξέλειπε, οι επενδύσεις συνέχιζαν να αυξάνονται κλπ.

Μπορεί όμως να ισχυρισθεί κανείς ότι, κάτι τέτοιο συμβαίνει σήμερα στις χώρες της ύφεσης – πόσο μάλλον στην Ελλάδα; Περαιτέρω, τα διάφορα στάδια μίας οποιασδήποτε χρηματοπιστωτικής κρίσης είναι τα εξής:

1ο στάδιο: Οικονομικά προβλήματα των καταναλωτών, τα οποία δημιουργούν αντίστοιχα προβλήματα στις τράπεζες (ενυπόθηκα δάνεια, πιστωτικές κάρτες, μεταχρονολογημένες επιταγές ειδικά στη χώρα μας κλπ.) – οι οποίες, τόσο από τις ζημίες, όσο και από τη μείωση των καταθέσεων (η πιστωτική επέκταση στην αντίθετη φορά της – τα 1.000 έγιναν 5.000 και τα 5.000 επιστρέφουν στα 1.000), υποχρεώνονται να περιορίσουν τα δάνεια στις εταιρίες, μεταφέροντας με τη σειρά τους το πρόβλημα στην «πραγματική» Οικονομία.

Για πρώτη φορά το 2008 το πρόβλημα μεταφέρθηκε και στα κράτη παγκοσμίως, τα οποία αποφάσισαν, σε αντίθεση με την κρίση του 1929 (ο τότε Υπουργός Οικονομικών των Η.Π.Α. κ. Α. Μέλον είχε αποφασίσει «την εκκαθάριση της σαπίλας του συστήματος» και όχι τη διάσωση του), να στηρίξουν τις τράπεζες από το δημόσιο ταμείο τους, αποκαθιστώντας επί πλέον την εμπιστοσύνη μεταξύ τους (της μίας τράπεζας με την άλλη). Έτσι, εμποδίστηκε η είσοδος στο δεύτερο στάδιο οπότε, κατά την άποψη μας, η κρίση σήμερα ευρίσκεται σε αυτό ακριβώς το σημείο: στην «ισορροπία σε τεντωμένο σχοινί».

Πρόκειται λοιπόν για μία αμφιταλαντευόμενη ζυγαριά που εμείς τουλάχιστον δεν είμαστε σίγουροι ακόμη ούτε για το που τελικά θα κλίνει, αλλά ούτε και για τις συνέπειες της. Όπως συμβαίνει και στην Ιατρική, έτσι και στην Οικονομία τα φάρμακα έχουν πολλές φορές παρενέργειες – ενώ οι μέθοδοι που εφαρμόζονται με βάση την προηγούμενη εμπειρία προσπαθούν να γιατρέψουν παρελθόντες ιούς, οι οποίοι όμως έχουν ενδιάμεσα γίνει απρόσβλητοι στα αντισώματα.

Ας ελπίσουμε ότι η υπερβολική δόση «συμβατικών φαρμάκων» (τύπωμα νέων χρημάτων χωρίς αντίκρισμα) που δόθηκε στον σοβαρά πάσχοντα παγκόσμιο ασθενή (πρόσφατα διαπιστώθηκε στην Ιταλία ότι οι τράπεζες της έχουν επισφάλειες άνω των 360 δις €), θα τον θεραπεύσει, χωρίς να τον οδηγήσει ανεπιστρεπτί στο θάνατο.

2ο στάδιο: Ολοκληρωτική απώλεια της εμπιστοσύνης όλων των συναλλασσομένων μεταξύ τους. Δηλαδή των καταναλωτών προς τις τράπεζες και αντίστροφα, των τραπεζών μεταξύ τους, των κρατών προς τις τράπεζες, των κρατών μεταξύ τους και ούτω καθ’ εξής.

Αυτό που σωστά βλέπουμε να συμβαίνει σήμερα (δηλώσεις προβεβλημένων ατόμων, χαμόγελα αισιοδοξίας των πολιτικών κλπ), δεν είναι τίποτε άλλο παρά μία μεγάλη και συντονισμένη προσπάθεια για να μη συμβεί το μοιραίο: ο πανικός δηλαδή και η εξάπλωση του, για τον οποίο δεν υπάρχει απολύτως κανένα οικονομικό φάρμακο.

Σε κάθε περίπτωση, αυτοί που στην πραγματικότητα διατηρούν το σύστημα σήμερα σε ισορροπία είναι οι απλοί άνθρωποι – οι οποίοι δεν κατευθύνθηκαν μαζικά στις τράπεζες, για να αποσύρουν προστατεύοντας τις οικονομίες τους. Αντίθετα με αυτούς, οι ίδιες οι τράπεζες έπαψαν να δανείζουν ακόμη και τις συναδέλφους τους, προτιμώντας να αφήνουν τα χρήματα τους κατατεθειμένα στις κεντρικές τράπεζες για σιγουριά – παρά το ότι ενισχύθηκαν τα μέγιστα από τα κράτη.

Δυστυχώς, πάντοτε κατά την άποψη μας, αυτοί οι «απλοί άνθρωποι» που σήμερα στηρίζουν το παγκόσμιο σύστημα, θα είναι οι ίδιοι που θα κληθούν να πληρώσουν, στη θέση αυτών που το λήστεψαν (με αύξηση της φορολογίας, με φοροεπιδρομές κλπ).

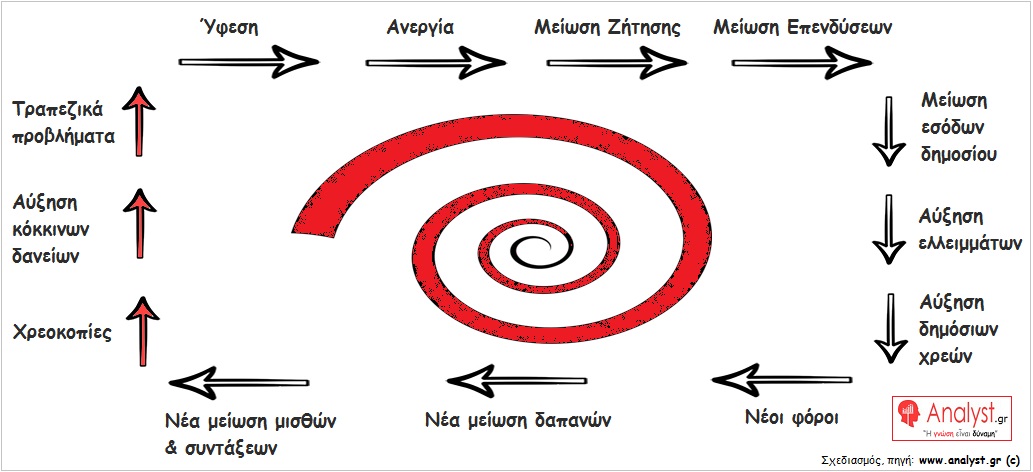

3ο στάδιο: Υποτίμηση των νομισμάτων (αφού συνήθως έχει προηγηθεί η αθρόα εκτύπωση νέων), αύξηση των επιτοκίων για να προσελκυσθούν καταθέσεις, πληθωρισμός, μεγάλη κάμψη της πραγματικής οικονομίας (δεν γίνονται επενδύσεις λόγω μειωμένης ζήτησης και ζημιογόνων τιμών πώλησης), υψηλή ανεργία, μείωση της φορολογικής βάσης λόγω περιορισμού του ΑΕΠ, εξ αυτής μείωση των δημοσίων επενδύσεων και δαπανών (κοινωνικό κράτος) κλπ. Στη συνέχεια επαναλαμβάνεται το πρώτο στάδιο με αυξημένη ένταση («σπειροειδής» κύκλος, γράφημα) κοκ.

.

Ο σπειροειδής φαύλος κύκλος μπορεί να ξεκινήσει από οποιοδήποτε από τα τρία βασικά στάδιά του (για παράδειγμα, σε ένα κράτος από την απώλεια εμπιστοσύνης στο νόμισμα του – 3ο στάδιο), ενώ το 2008 άρχισε από τις Η.Π.Α. και τους καταναλωτές της, από το 1ο στάδιο. Όταν πράγματι ξεκινήσει, είναι πολύ δύσκολο να σταματήσει η φορά του – πόσο μάλλον να αντιστραφεί, αφού σε κάθε στάδιο που ακολουθεί το προηγούμενο, γίνεται όλο και πιο καταστροφικός.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου