analyst

Όταν μπήκε στο Λευκό Οίκο ο πρόεδρος Obama τον Ιανουάριο του 2009, η παγκόσμια οικονομία κατέρρεε, αφού η χρηματοπιστωτική κρίση είχε φτάσει στο ζενίθ της – ενώ λίγους μήνες πριν η Bear Sterns είχε υποχρεωθεί να εξαγορασθεί από την J.P. Morgan, η Lehman Brothersείχε χρεοκοπήσει στις 15.09.2008 και η μεγαλύτερη ασφαλιστική εταιρεία του πλανήτη, η AIG, διασώθηκε με χρήματα του αμερικανικού δημοσίου.

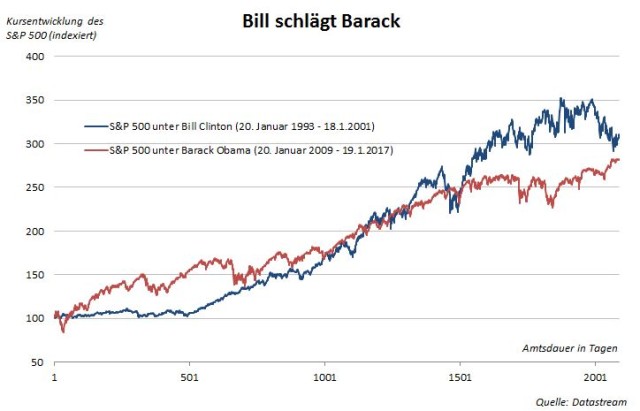

Στις επόμενες επτά εβδομάδες ο S&P 500 έχασε 16% επί πλέον στις προηγούμενες μεγάλες απώλειες του – φτάνοντας στο ναδίρ στις 06.03.2009. Έκτοτε σημειώθηκε ένα από τα μεγαλύτερα ράλι στη χρηματιστηριακή ιστορία των Η.Π.Α., όπου ο βασικός δείκτης αυξήθηκε από τις 666 μονάδες στις 2.260 – γεγονός που σημαίνει ότι, οι κατηγορίες που εκτόξευσε ο κ. Trump εναντίον του κ. Obama δεν ισχύουν, τουλάχιστον όσον αφορά τα χρηματιστήρια.

Εν τούτοις, όπως φαίνεται από το γράφημα που ακολουθεί, ο κ. Obama δεν έχει τον τίτλο της μεγαλύτερης χρηματιστηριακής ανόδου μετά τον δεύτερο παγκόσμιο πόλεμο – αλλά ο κ. Clinton, ο οποίος αύξησε το δείκτη κατά 210% έναντι 180% του κ. Obama, αν και οδήγησε τα χρηματιστήρια στη φούσκα του διαδικτύου, παρά την κρίση της τεκίλα, την ασιατική και τη ρωσική. Με τη σειρά του βέβαια ο κ. Obama δεν προκάλεσε μεν μία ανάλογη κρίση, αλλά διπλασίασε το δημόσιο χρέος των Η.Π.Α. στα 20 τρις $ – γεγονός που τροφοδότησε τελικά την άνοδο των χρηματιστηρίων, αφού τα χρήματα τοποθετήθηκαν ακριβώς εκεί.

Επεξήγηση γραφήματος: Εξέλιξη του S&P επί προεδρίας Clinton (γαλάζια καμπύλη), καθώς επίσης επί προεδρίας Obama.

.

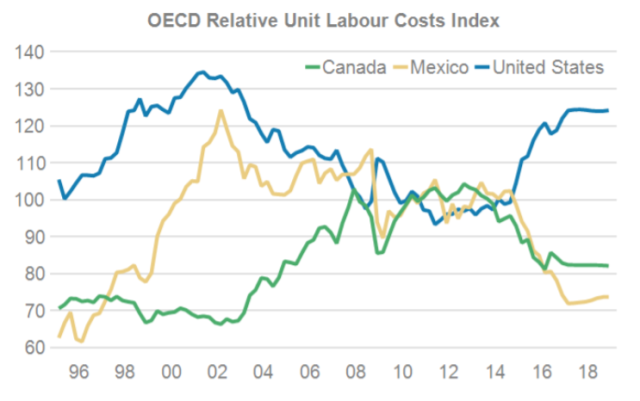

Από την άλλη πλευρά, ο πρόεδρος Trump έχει θέσει άλλες οικονομικές προτεραιότητες – όπως είναι η αύξηση της απασχόλησης, καθώς επίσης η επιστροφή της παραγωγής στις Η.Π.Α. Με βάση βέβαια τα οικονομικά μεγέθη, δεν είναι εύκολο να τα καταφέρει – επειδή το κόστος εργασίας ανά μονάδα προϊόντος έχει αυξηθεί σημαντικά στη χώρα, οπότε έχει χάσει την ανταγωνιστικότητα της (όπως συνέβη στην Ιταλία, στην Ελλάδα κοκ.).

Εν πρώτοις αυτό συμβαίνει όσον αφορά τη NAFTA – όπου, σύμφωνα με το γράφημα που ακολουθεί, τα προηγούμενα πέντε έτη (2011 = 100), το συγκεκριμένο κόστος αυξήθηκε κατά 25%, όταν στον Καναδά μειώθηκε σχεδόν κατά 20% και στο Μεξικό κατά 30%.

Επεξήγηση γραφήματος: Εξέλιξη του κόστους εργασίας ανά μονάδα προϊόντος στις Η.Π.Α. (μπλε καμπύλη), στο Μεξικό (καφετί) και στον Καναδά (πράσινη).

.

Περαιτέρω, υπάρχουν δύο τρόποι για να εξισορροπήσει κανείς τη διαφορά του κόστους – ενώ ο κ. Trump έχει δηλώσει πως θα υιοθετήσει και τους δύο:

(α) Ο προστατευτισμός, με την έννοια της αύξησης των δασμών για τα εισαγόμενα προϊόντα.

(β) Η υποτίμηση του δολαρίου, επειδή ουσιαστικά η αύξηση του κόστους παραγωγής ανά μονάδα προϊόντος στις Η.Π.Α. οφείλεται κυρίως στην ανατίμηση του απέναντι στο μεξικανικό Πέζο κατά περίπου 35%, καθώς επίσης στο καναδικό δολάριο κατά 25%.

Λογικά λοιπόν αναμένεται η πτώση της ισοτιμίας του δολαρίου, οπότε η άνοδος του χρυσού – ενώ προβλέπονται μεγάλες αναταράξεις στα χρηματιστήρια.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου