analyst

Οι κινητήριες δυνάμεις, όσον αφορά τη σταδιακή απομάκρυνση από το αμερικανικό νόμισμα, είναι αναμφίβολα η Ρωσία και η Κίνα, οι οποίες γνωρίζουν πολύ καλά τη σημασία του χρυσού στην εποχή της μετάβασης – η προετοιμασία όμως έγινε από την Ευρωζώνη και το ευρώ.

.

«Οι ενδείξεις πως ο κόσμος αρχίζει σταδιακά να απομακρύνεται από το δολάριο είναι πάρα πολλές – με σημαντικότερη τις προσπάθειες καταστρατήγησης του πετροδολαρίου, το οποίο βασίζεται σε μία άτυπη συμφωνία των Η.Π.Α. με τη Σαουδική Αραβία από τα μέσα της δεκαετίας του 1970.Το αποτέλεσμα αυτής της συμφωνίας ήταν οι συναλλαγές του πετρελαίου, οπότε όλων των άλλων σημαντικών εμπορευμάτων, να διεξάγονται μόνο σε δολάρια, με αντάλλαγμα τη στρατιωτική προστασία της Σ. Αραβίας – ενώ στη συνέχεια οι παραγωγοί πετρελαίου υποχρεώθηκαν να «ανακυκλώνουν» αυτά τα πετροδολάρια, αγοράζοντας αμερικανικό χρέος (άρα να καταλήγουν στα ταμεία του αμερικανικού δημοσίου)».

.

Ανάλυση

Υπάρχουν πολλές ενδιαφέρουσες οικονομικές ειδήσεις, όπως η χρεοκοπία της μεγάλης αμερικανικής αλυσίδας παιχνιδιών «Toys R US» σε μία εποχή που τα χρηματιστήρια καταρρίπτουν το ένα ρεκόρ μετά το άλλο, η αναποφασιστικότητα της ΕΚΤ σχετικά με την επιμήκυνση του προγράμματος ποσοτικής διευκόλυνσης (QE) ή/και η ενδεχόμενη απόφαση της Fed να ξεκινήσει με την απορρόφηση της υπερβάλλουσας ρευστότητας – με την οποία έχει πλημμυρίσει τις αγορές με χρήματα, τροφοδοτώντας φούσκες στα ακίνητα, στις μετοχές κοκ.

Λιγότερο ενδιαφέρουσα θα ήταν ίσως η πρόθεση της υπερχρεωμένης Βενεζουέλας να αλλάξει το δολάριο με το κινεζικό νόμισμα, όσον αφορά τις συναλλαγές της σε πετρέλαιο – εάν δεν θύμιζε τι ακριβώς συνέβη,όταν ο ηγέτης του Ιράκ κ. Σαντάμ Χουσεΐν ανακοίνωσε πως θα συναλλάσσεται με ευρώ ή όταν ο αντίστοιχος της Λιβύης κ. Καντάφι προσπάθησε να κάνει κάτι ανάλογο, κυρίως όμως να δρομολογήσει ένα παναφρικανικό χρυσό νόμισμα. Πόσο μάλλον όταν έχουν προηγηθεί αρκετές επιθέσεις εναντίον του δολαρίου, από τη Ρωσία, την Κίνα και το Ιράν – ενώ ασφαλώς το αμερικανικό νόμισμα έχει τα βασικά χαρακτηριστικά μίας φούσκας, παρά το ότι η ισοτιμία του έχει υποχωρήσει το τελευταίο χρονικό διάστημα.

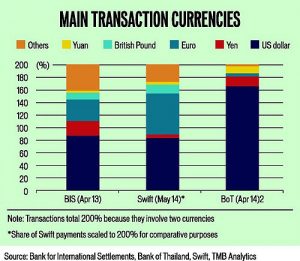

Περαιτέρω, το θέμα του δολαρίου είναι εξαιρετικά σημαντικό επειδή (α) είναι το κυρίαρχο παγκόσμιο αποθεματικό νόμισμα, όσον αφορά τα συναλλαγματικά αποθέματα όλων των κεντρικών τραπεζών (β) είναι το νόμισμα που χρησιμοποιείται διεθνώς για τις συναλλαγές πετρελαίου και όχι μόνο (γράφημα), ενώ (γ) δεν έχει κανένα απολύτως αντίκρισμα, μετά την έξοδο των Η.Π.Α. από τον κανόνα του χρυσού το 1971 – οπότε η υπερδύναμη μπορεί να τυπώνει κυριολεκτικά όσα θέλει για να εξυπηρετεί τα τεράστια χρέη της, προσέχοντας μόνο να μην δημιουργηθεί πληθωρισμός (κάτι που καταφέρνει ακόμη, κυρίως με τη βοήθεια των φθηνών κινεζικών εισαγωγών – επίσης επειδή δεν αυξάνει τις πραγματικές αμοιβές των εργαζομένων ανάλογα με την άνοδο της παραγωγικότητας τους, οπότε περιορίζονται η ζήτηση και οι τιμές). Εκτός αυτού είναι αδύνατον να χρεοκοπήσει, αφού οι υποχρεώσεις της δεν είναι σε κάποια ξένα νομίσματα, αλλά στο δικό της.

Συνεχίζοντας το ζήτημα του χρόνου έναρξης ή λήξης ενός παγκοσμίου αποθεματικού νομίσματος δεν είναι στατικό – αφού η διαδικασία αλλαγής του είναι σταδιακή, όπως συνέβη με το δολάριο όταν αντικατέστησε τη βρετανική στερλίνα μετά τη δεκαετία του 1920.Εν τούτοις, η «βασιλεία» του τελειώνει κάποια στιγμή, όπως όλα στη ζωή – ενώ στην περίοδο της μετάβασης ο χρυσός, πολύ λιγότερο το ασήμι, διαδραματίζουν πάντοτε έναν πολύ σημαντικό ρόλο.

Στα πλαίσια αυτά, οι κεντρικές τράπεζες του πλανήτη γνωρίζουν βέβαια από καιρό πως το δολάριο έχει ημερομηνία λήξης, αν και όλοι αποφεύγουν να αναφερθούν στο θέμα, επειδή πρόκειται για ένα ζήτημα πολιτικά φορτισμένο, ειδικά όταν αφορά ένα παντοδύναμο στρατιωτικά κράτος – το οποίο ασφαλώς δεν πρόκειται να επιτρέψει αμαχητί να χαθεί το τεράστιο αυτό προνόμιο του. Πόσο μάλλον όταν επάνω στο δολάριο έχει οικοδομηθεί το δυτικό σύστημα του χρέους – ενώ υποστηρίζεται τόσο από το καρτέλ, όσο και από τον αμερικανικό στρατό (ανάλυση).

Οι ενδείξεις απομάκρυνσης από το δολάριο

Οι ενδείξεις τώρα πως ο κόσμος αρχίζει σταδιακά να απομακρύνεται από το δολάριο είναι πάρα πολλές – με σημαντικότερη τις προσπάθειες καταστρατήγησης του πετροδολαρίου, το οποίο βασίζεται σε μία άτυπη συμφωνία των Η.Π.Α. με τη Σαουδική Αραβία από τα μέσα της δεκαετίας του 1970. Το αποτέλεσμα αυτής της συμφωνίας ήταν οι συναλλαγές του πετρελαίου, οπότε όλων των άλλων σημαντικών εμπορευμάτων, να διεξάγονται μόνο σε δολάρια, με αντάλλαγμα τη στρατιωτική προστασία της Σ. Αραβίας – ενώ στη συνέχεια οι παραγωγοί πετρελαίου υποχρεώθηκαν να «ανακυκλώνουν» αυτά τα πετροδολάρια, αγοράζοντας αμερικανικό χρέος (άρα να καταλήγουν στα ταμεία του αμερικανικού δημοσίου).

Η κυκλική αυτή ροή των δολαρίων επέτρεψε στις Η.Π.Α. να συσσωρεύσουν το τεράστιο χρέος τους των 20 τρις $ σήμερα, χωρίς να ανησυχούν καθόλου για την οικονομική τους σταθερότητα – ενώ η επιβεβαίωση της μυστικής συμφωνίας με τη Σαουδική Αραβία, επάνω στην οποία στηρίζεται το παγκόσμιο νομισματικό σύστημα, έγινε μόλις το 2016, με ένα λεπτομερές άρθρο του Bloomberg (πηγή). Το γεγονός αυτό αποτελεί από μόνο του μία ένδειξη της υποχώρησης του δολαρίου – αφού οι Η.Π.Α. δεν μπόρεσαν να κρατήσουν κρυφή τη συμφωνία, μετά από 40 περίπου χρόνια.

Σε γενικές γραμμές, ο στόχος τότε (1974) των Η.Π.Α. ήταν να εξουδετερωθεί το αργό πετρέλαιο ως οικονομικό όπλο, μετά την αλματώδη αύξηση της τιμής του και τη διπλή κρίση που προκάλεσε – καθώς επίσης να πεισθεί ένα εχθρικό βασίλειο να χρηματοδοτήσει το διευρυνόμενο έλλειμμα τους κυρίως λόγω των πολέμων, με τον πετρελαϊκό πλούτο του. Εάν δεν τα κατάφερναν οι Η.Π.Α., η οικονομία τους θα είχε τεθεί σε κίνδυνο, το δολάριο επίσης μετά τη μονομερή «απελευθέρωση» του από το χρυσό, ενώ θα δινόταν η ευκαιρία στη Σοβιετική Ένωση να συνεργασθεί με τους Άραβες – οπότε η μετέπειτα πορεία του πλανήτη θα ήταν εντελώς διαφορετική, αφού θα κατέρρεαν ενδεχομένως οι Η.Π.Α. και όχι η Σοβιετική Ένωση.

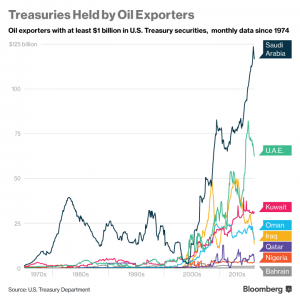

Πείθοντας τώρα οι Η.Π.Α. τη Σαουδική Αραβία πως ήταν το ασφαλέστερο μέρος για να «παρκάρει» τα πετροδολάρια της, καθώς επίσης προσφέροντας της ως αντάλλαγμα την αγορά πετρελαίου, τη στρατιωτική βοήθεια και τον πολεμικό εξοπλισμό, κατάφεραν να τοποθετεί τα πετροδολάρια της στα αμερικανικά κρατικά ομόλογα – χρηματοδοτώντας τις δαπάνες τους. Η Σ. Αραβία, η οποία υποχρεώθηκε να κρατήσει μυστική τη συμφωνία, είναι σήμερα ένας από τους μεγαλύτερους πιστωτές των Η.Π.Α., επίσημα με 117 δις $ (γράφημα) – αν και αρκετοί θεωρούν πως το ποσόν είναι πολύ μεγαλύτερο, παραμένοντας κρυφό πίσω από υπεράκτιες εταιρείες, αφού αντιπροσωπεύει μόνο το 20% των συναλλαγματικών διαθεσίμων της χώρας, ύψους 587 δις $ το 2016.

Πρόσφατα όμως, λόγω του πολέμου με την Υεμένη, της πτώσης της τιμής του πετρελαίου, καθώς επίσης των συγκρούσεων στην ευρύτερη περιοχή της Μέσης Ανατολής η Σαουδική Αραβία, η οποία παρέχει δωρεάν ιατροφαρμακευτική περίθαλψη στους Πολίτες της, επιδοτήσεις βενζίνης και υψηλές αμοιβές, αντιμετωπίζει μία βίαιη δημοσιονομική κρίση (άρθρο) – έχοντας δαπανήσει ένα πολύ μεγάλο μέρος των συναλλαγματικών της αποθεμάτων (άνω των 100 δις $).

Η κατάσταση της οικονομίας της είναι τόσο άσχημη, ώστε να πουλάει ένα μέρος της κρατικής πετρελαϊκής εταιρείας της SAUDI ARAMCO – ενώ οι Η.Π.Α. έχουν λάβει τα μέτρα τους, αφενός μεν προσεγγίζοντας έντεχνα το Ιράν με την πυρηνική συμφωνία του προέδρου Obama, αφετέρου μειώνοντας την εξάρτηση τους από τα αραβικά πετρέλαια, μέσω της αύξησης της δικής τους παραγωγής από σχιστόλιθο.

Επιστρέφοντας τώρα στο θέμα της σταδιακής απομάκρυνσης από το δολάριο, μία ακόμη βασική ένδειξη είναι το ότι, όλο και πιο πολλές χώρες αναζητούν εναλλακτικές λύσεις – τις οποίες βρίσκουν όλο και πιο συχνά. Παράλληλα, οι μεγάλοι παραγωγοί πετρελαίου, καθώς επίσης οι μεγάλοι εξαγωγείς, όπως η Κίνα, έχουν σταματήσει να αυξάνουν τα αποθέματα τους σε ομόλογα του αμερικανικού δημοσίου – υπενθυμίζοντας πως οι μακράν μεγαλύτεροι δανειστές των Η.Π.Α. είναι η Ιαπωνία με 1,137 τρις $ και η Κίνα με 1,115 τρις $ (πηγή), κυρίως επειδή έχουν τις μεγαλύτερες εξαγωγές στη χώρα.

Η Κίνα με τη Ρωσία έχουν βρει εναλλακτικές λύσεις, όσον αφορά τη διμερή εμπορική τους δραστηριότητα, όπως επίσης οι ευρωπαϊκές χώρες με το ευρώ – ενώ από το 2008 υπάρχει μία συμφωνία μεταξύ της Σαουδικής Αραβίας, του Κουβέιτ, του Μπαχρέιν και του Κατάρ, η οποία προβλέπει τη δημιουργία μίας νομισματικής ένωσης κατά το παράδειγμα της Ευρωζώνης (με νόμισμα το Gulfo – πηγή). Εν τούτοις δεν έχει μέχρι στιγμής προωθηθεί και οι άλλες χώρες του κόλπου δεν κατάφεραν να ενταχθούν στη συμφωνία – όλοι είναι όμως πεπεισμένα ότι, έως το 2025 το κέντρο της παγκόσμιας οικονομικής γεωγραφίας θα είναι στην Ασία.

Επίλογος

Ολοκληρώνοντας οι κινητήριες δυνάμεις όσον αφορά την απομάκρυνση από το δολάριο είναι αναμφίβολα η Ρωσία και η Κίνα – οι οποίες γνωρίζουν πολύ καλά τη τεράστια σημασία του χρυσού στην εποχή της μετάβασης, την οποία διανύουμε σήμερα, ενώ ασφαλώς δεν υποτιμούν τις δυνατότητες των Η.Π.Α. (ανάλυση). Τον περασμένο Μάρτιο η κεντρική τράπεζα της Ρωσίας άνοιξε το πρώτο γραφείο της στο Πεκίνο, με στόχο την πώληση ομολόγων – ενώ οι δύο χώρες συναλλάσσονται πια στα δικά τους νομίσματα, συσσωρεύοντας αμφότερες χρυσό.

Εν τούτοις η διαδικασία απομάκρυνσης από το δολάριο, ως παγκόσμιο αποθεματικό νόμισμα, μπορεί μεν να πυροδοτείται από την Κίνα και τη Ρωσία, αλλά ασφαλώς προετοιμάσθηκε από τη Ευρώπη και το ευρώ – το δεύτερο μεγαλύτερο αποθεματικό νόμισμα σήμερα, παρά την υποχώρηση του λόγω της κρίσης υπερχρέωσης. Πρόκειται δε για μία διαδικασία που είναι αδύνατον να σταματήσει, ενώ ο χρυσός, ως το μοναδικό «υπερεθνικό» αποθεματικό, θα διαδραματίσει πολύ σημαντικό ρόλο – ενδεχομένως επίσης τα ψηφιακά κρυπτογραφημένα νομίσματα, εάν δεν «δολοφονηθούν» από τις κεντρικές τράπεζες.

Το οικονομικό ΝΑΤΟ βέβαια, το οποίο προετοιμαζόταν από την προηγούμενη αμερικανική κυβέρνηση, με ένδειξη την προσπάθεια να προωθηθεί η ισοτιμία ευρώ προς δολάριο στο 1:1, θα ήταν ίσως μία αμυντική λύση της Δύσης – με την έννοια ενός κοινού υπερατλαντικού νομίσματος. Εν τούτοις, «προσέκρουσε» αφενός μεν στην εκλογή του προέδρου Trump, αφετέρου στα σχέδια της πρωσικής κυβέρνησης για μία δική της αυτοκρατορία (άρθρο) – οπότε μάλλον αποτελεί παρελθόν.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου