Τα ερωτηματικά στο σχέδιο διάσωσης της Monte dei Paschi και τα «ψιλά γράμματα» του stress test. Ποιες τράπεζες σκιάζουν τη θετική εικόνα του κλάδου. Η αρνητική έκπληξη της Ιρλανδίας, τα χτυπήματα στις βρετανικές τράπεζες και το δομικό πρόβλημα στη Γερμανία.

Laura Noonan και Martin Arnold (Λονδίνο), James Shotter και Claire Jones (Φρανκφούρτη) και Rachel Sanderson (Μιλάνο)

Τα stress test της EBA ζωγράφισαν μια εν πολλοίς θετική εικόνα για τις 51 μεγαλύτερες τράπεζες της Ευρώπης. Ο πρόεδρος της όμως Andrea Enriaέσπευσε να τονίσει ότι δεν είναι όλα ρόδινα. «Δεν είναι ένα καθαρό πιστοποιητικό υγείας. Παραμένει δουλειά που πρέπει να γίνει», δήλωσε. Τι αποκάλυψαν τα stress test.

Προβληματικές οι ιταλικές τράπεζες

Το Δ.Σ. της Monte dei Paschi di Siena ενέκρινε την ανακεφαλαιοποίηση της ιταλικής τράπεζας εγγυημένη, υπό όρους, από μια ομάδα επενδυτικών τραπεζών της οποίας ηγείται η JP Morgan Chase, καθώς επιδιώκει να αποτρέψει ένα bail in με βάση του νέους ευρωπαϊκούς κανόνες.

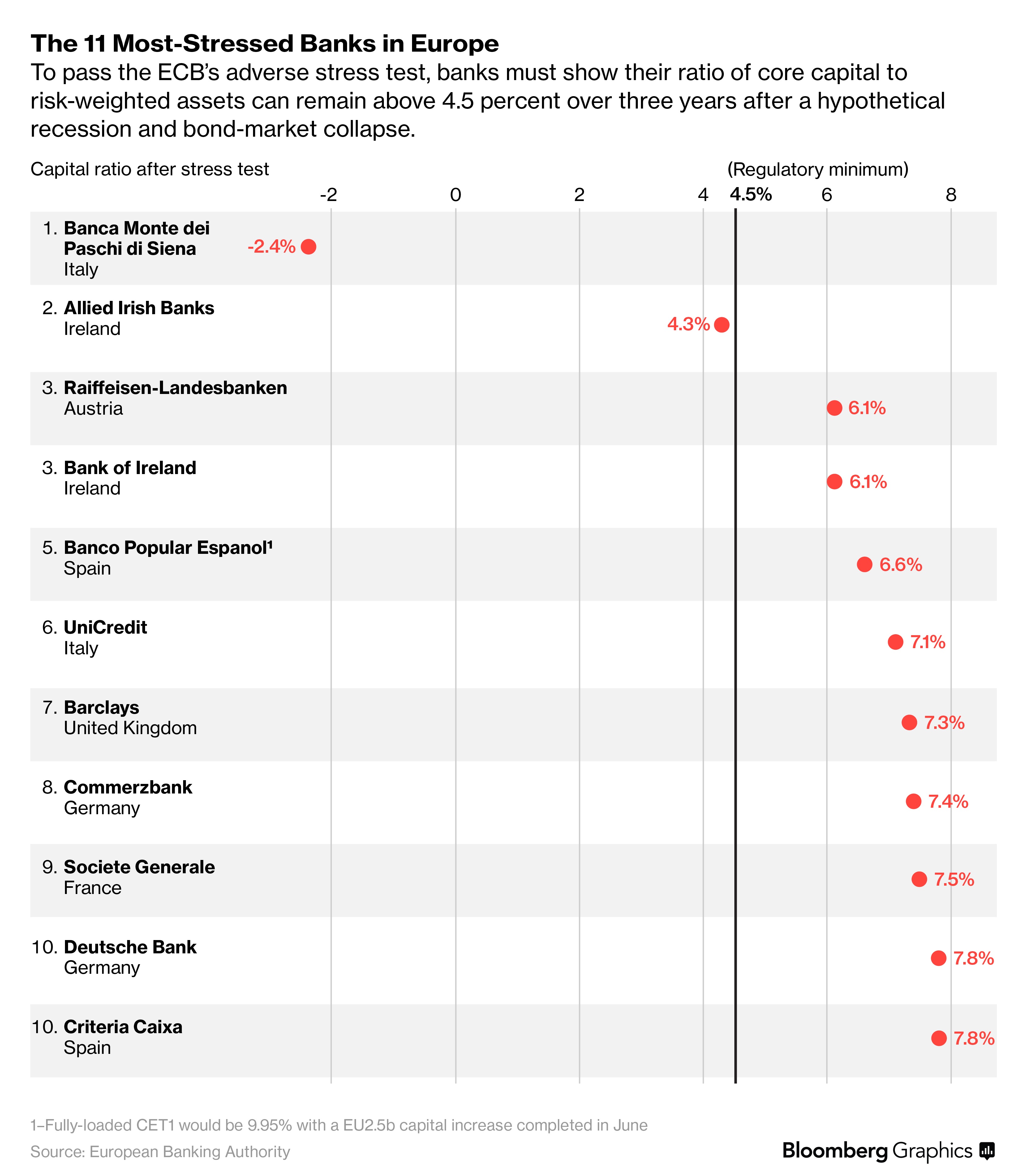

Η συμφωνία διάσωσης ήρθε την κατάλληλη στιγμή. Τα stress test της Παρασκευής υπέδειξαν μεγάλη έλλειψη κεφαλαίων της τρίτης μεγαλύτερης τράπεζας της Ιταλίας που είχε την χειρότερη επίδοση και στα stress test του 2014. Η Monte dei Paschi στο δυσμενές σενάριο είχε δείκτη CET1 -2,44%, γεγονός που υπονοεί ότι η τράπεζα θα ήταν αφερέγγυα.

Η διάσωση –περιλαμβανομένης τιτλοποίησης των ύψους 50 δισ. ευρώ μη εξυπηρετούμενων δανείων και μιας αύξησης κεφαλαίου 5 δισ. ευρώ έχει στόχο να βάλει τέλος στις ανησυχίες για την κεφαλαιακή της επάρκεια. Ο επικεφαλής της Fabrizio Viola δήλωσε πως «η δομή είναι μια αποφασιστική λύση στην κληρονομιά των ‘κακών’ δανείων».

Παρ’ όλα αυτά υψηλόβαθμοι τραπεζίτες και αναλυτές παραμένουν επιφυλακτικοί για τη φύση της συμφωνίας εγγύησης (underwriting). Ενας αναλυτής της Goldman Sachs ρώτησε επανειλημμένα τον Viola για τους όρους της εγγύησης

Η UniCredit, η μεγαλύτερη βάση ενεργητικού τράπεζα της Ιταλίας τελείωσε το test με 7,1% δείκτη CET1 στο δυσμενές σενάριο, το έκτο χαμηλότερο στο σύνολο των 51.

Η Intesa Sanpaolo, ο μεγαλύτερος εγχώριος δανειστής και μια από τις πιο ισχυρά κεφαλαιοποιημένες τράπεζες είχε έναν σχετικά υγιές δείκτη 10,2%

Οι… μελανιές στη Βρετανία

Οι βρετανικές τράπεζες ήταν από αυτές που χτυπήθηκαν περισσότερο από τα stress test. Η Royal Bank of Scotland είδε τον δείκτη CET1 (fully loaded) να μειώνεται από το 15,5% στο 8,1% στο δυσμενές σενάριο, η τρίτη μεγαλύτερη πτώση μεταξύ των 51 τραπεζών.

Παρ’ όλα αυτά δεν υπονοήθηκε από κάποιος ότι οποιαδήποτε από τις τράπεζες θα είναι υπό άμεση πίεση να συγκεντρώσει κεφάλαια. Ο Ewen Stevenson οικονομικός διευθυντής της RBS δήλωσε ότι τα αποτελέσματα «επιδεικνύουν την συνεχή πρόοδο προς την μετατροπή του ισολογισμού σε ασφαλή και βιώσιμο».

Η RBS τερμάτισε πάνω από την Barclays, που είχε δείκτη κεφαλαίων 7,3% ξεκινώντας από χαμηλότερο σημείο εκκίνησης. Η Barclays δήλωσε πως «παραμένει αισιόδοξη για το στόχο της να χτίσει ακόμα υψηλότερα το δείκτη κεφαλαιακής επάρκειας» για να κρατήσει ένα «μαξιλάρι» 100-150 μονάδων βάσης πάνω από τις μελλοντικές κεφαλαιακές απαιτήσεις των ρυθμίσεων.

Ο όμιλος Lloyds ήταν στο καλύτερο ένα τρίτο με CET1 πάνω από 10%.

Η Τράπεζα της Αγγλίας εξέδωσε ανακοίνωση καλωσορίζοντας τα αποτελέσματα τα οποία είπε πως δείχνουν ότι οι βρετανικές τράπεζες θα συνέχιζαν να δανείζουν την οικονομία στο δυσμενές σενάριο. Δήλωσε πως η άσκηση της EBA θα ληφθεί υπόψη μαζί με τα δικά της stress test που θα δημοσιοποιηθούν αργότερα φέτος για να εξεταστεί η κεφαλαιακή επάρκεια των βρετανικών τραπεζών, αλλά τόνισε τις «μεθοδολογικές διαφορές» μεταξύ των δυο test.

H Ιρλανδία δεν πέρασε ακόμα τον κάβο

Επτά χρόνια μετά τη διάσωση οι δυο μεγαλύτερες τράπεζες της Ιρλανδίας η Allied Irish Banks (ΑΙΒ) και ηBank of Ireland (ΒΟΙ) παραμένουν μεταξύ των πλέον αδύναμων της Ευρώπης.

Η AIB ήταν η έκτη χειρότερη μεταξύ των 51 σε μεταβατική κεφαλαιακή βάση με CET1 7,39% έναντι μέσου όρου 9,2%. Η τράπεζα, την οποία το ιρλανδικό δημόσιο ελπίζει να ιδιωτικοποιήσει τα επόμενα χρόνια, ήταν η δεύτερη χειρότερη σε πλήρη μέτρηση (fully loaded) στην οποία λαμβάνονται υπόψη κάποιες αλλαγές στο ρυθμιστικό πλαίσιο που δεν θα τεθούν σε ισχύ παρά μετά την περίοδο που κάλυψαν τα stress test (ως το 2018). Η κεφαλαιακή επάρκεια της AIB «fully loaded» υποχωρεί σε μόλις 4,31% στο τέλος του 2018 με βάση το δυσμενές σενάριο.

Η ΒΟΙ ήταν η όγδοη χειρότερη με μεταβατική κεφαλαιακή βάση 7,69% και τέταρτη χειρότερη σε μέτρηση fully loaded με CET1 6,15%.

Υψηλόβαθμος ιρλανδός τραπεζίτης δήλωσε πως τα αποτελέσματα δεν είναι ρεαλιστικά, ειδικά για μια οικονομία όπως η Ιρλανδία που είναι σε φάση ανάκαμψης. «Κάθε κανονικός αναλυτής θα κοιτάξει τη μεθοδολογία», είπε. Προσέθεσε ότι χειρίστηκαν τις τράπεζες ως να συνέχιζαν να έχουν όλη την προσεχή τριετία κάποια υπό αίρεση μετατρέψιμα εργαλεία που άρχισαν ήδη να αποπληρώνονται. Αυτά περιλαμβάνουν 1 δισ. ευρώ που αποπληρώθηκε αυτή την εβδομάδα από την ΑΙΒ.

Επιστρέφουν τα γνωστά προβλήματα στην Γερμανία

Οι δυο μεγαλύτερες τράπεζες ήταν κάτω από το μέσο όρο του 9,2%. Η Commerzbank, η δεύτερη μεγαλύτερη θα είχε δείκτη CET1 7,4% με βάση το δυσμενές σενάριο. Η Deutsche Bank έχει 7,8% αν και αποτέλεσε έκπληξη ότι το αποτέλεσμα ήταν καλύτερο από της Barclays, την βρετανική τράπεζα που έχει παρόμοιο επιχειρηματικό μοντέλο.

Για τις άλλες επτά τράπεζες τα αποτελέσματα ήταν καλύτερα. Η Nord LB που είχε δυσκολίες με το χαρτοφυλάκιο ναυτιλιακών δανείων πέτυχε 8,6%. Η BayernLB, μια περιφερειακή τράπεζα συμπλήρωσε την τριάδα των γερμανικών τραπεζών που ήταν κάτω από το μέσο όρο με CET1 8,3% στο δυσμενές σενάριο.

«Εν τέλει τα αποτελέσματα είναι εντός του ορίου που περιμέναμε. Οι γερμανικές τράπεζες πήγαν καλά αλλά τα test έδειξαν ότι ο κλάδος έχει ακόμα τις δομικές του αδυναμίες», δήλωσε ο Martin Hellmich καθηγητής στο πανεπιστήμιο της Φρανκφούρτης.

«Υπάρχουν πολλές τράπεζες στη Γερμανία, που σημαίνει ότι πρέπει να παλέψουν για μερίδιο στις βασικές τους αγορές, όπως τα επιχειρηματικά και το retail. Αυτό δυσκολεύει την προσπάθεια να έχουν αξιοπρεπήκερδοφορία και αυτό με τη σειρά του κάνει δύσκολο να χτίσουν κεφάλαιο», δήλωσε. Προσέθεσε ότι το test ανέδειξε την εξάρτηση των γερμανικών τραπεζών από τα έσοδα που προέρχονται από τόκους.

Συμπεριφορά: Ένα ακριβό πρόβλημα

Το «ρίσκο συμπεριφοράς» που περιελήφθη για πρώτη φορά στα stress test (σ.σ. μετά τα αρκετά δισεκατομμύρια που κλήθηκαν να πληρώσουν τράπεζες τα τελευταία χρόνια σε πρόστιμα) προσέθεσεεπιπλέον 71 δισ. ευρώ στο δυσμενές σενάριο για τα επόμενα τρία χρόνια.

Η EBA δήλωσε ότι 15 τράπεζες υπολόγισαν επιμέρους κόστος για τις ίδιες άνω του 1 δισ. ευρώ. Στη δήλωσή της η Deutsche Bank ανέφερε ότι ο παράγοντας «συμπεριφορά» μείωσε τον δείκτη CET1 για την ίδια κατά 220 μονάδες, υπονοώντας ότι το χτύπημα σε μέτρηση fully loaded θα ήταν σχεδόν 2/3 μικρότερο αν δεν υπήρχε.

Copyright The Financial Times Ltd. All rights reserved.

euro2day

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου